«Яндекс» привлек на бирже $1,3 млрд: кто продал и кто сохранил акции - СХЕМА

«Яндекс» успешно осуществил размещение акций на Nasdaq. Компания повысила ранее объявленную цену акций с $22 до $25 и привлекла $1,3 млрд. Размещение российской компании стало крупнейшим интернет-IPO после Google. «Яндекс» был оценен более чем в $8 млрд, а его основатель Аркадий Волож заработал $101 млн.В ночь с понедельника, 24 мая, на вторник на нью-йоркской бирже Nasdaq состоялось первичное размещение акций Yandex – зарегистрированной в Голландии головной структуры российского «Яндекса». Как сообщает Reuters со ссылкой на собственные источники, цена размещения составила $25 за акцию. Это больше изначально объявленного ценового коридора в $20-22. В компании сообщили лишь, что торги акциями начнутся вечером по московскому времени.

Увеличение цены стало следствием повышенного спроса на ценные бумаги компании: как передавал в пятницу «Интерфакс», книга заявок на акции Yandex была переподписана более чем 5 раз. В ходе размещения было продано 52,2 млн акций (что составляет 16% уставного капитала, или 3% голосующих акций), таким образом, объем размещения составил $1,304 млрд. Как отмечает BBC, это крупнейшее IPO интернет-компании после Google, который в 2004 г. привлек $1,67 млрд.

Весь Yandex был оценен в $8,031 млрд. Эта оценка соответствует 23 прогнозным показателям прибыли на 2012 г., отмечает Bloomberg, тогда как Google торгуется исходя из аналогичного мультипликатора (к прибыли 2012 г.) в 13. Сама компания продала 15,4 млн акций, что позволило ей привлечь $385 млн. Остальные 36,7 млн размещенных акций принадлежат акционерам Yandex, которые смогли заработать $919 млн.

Аналитик The Street Дебра Боарчардт (Debra Boarchardt) отмечает, что размещение российских компаний на американских биржах происходит нечасто, и это настораживает инвесторов. Но, добавляет аналитик, возможность купить акции интернет-поисковика в районе $20 за акцию выглядит привлекательной: акции Google торгуются по $518, китайской Baidu – по $129.

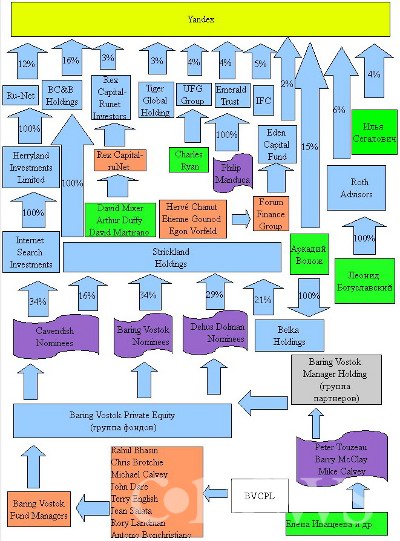

Активное участие в продаже акций в ходе IPO принял менеджмент «Яндекса». Основатель и гендиректор «Яндекса» Аркадий Волож заработал $101 млн, технический директор Илья Сегалович - $20,45 млн, коммерческий директор Алексей Третьяков – $9,165 млн, руководитель департамента разработки Алексей Мазуров – $3,636 млн, его зам Михаил Маслов - $2,275 млн, директор по проектам Дмитрий Иванов – $4,845 млн, директор по системному администрированию Михаил Фадеев - $454 тыс. По итогам IPO у Воложа остается 19,77% голосующих акций Yandex (частью своей доли он владеет через совместный с Baring Vostok офшор BC&B Holdings), у Сегаловича – 4,15%.

Председатель совета директоров «Систематики» Леонид Богуславский продал акций «Яндекса» на $67,7 млн. Сейчас у Богуславского через офшор Roth Advisors остается 6% голосующих акций компании. Среди членов совета директоров «Яндекса» основатель «Объединенной финансовой группы» и партнер фонда Almaz Capital Чарльз Райн (Charles Rayn) заработал $70,8 млн, Бен Кол (Ben Cole, через Cole Management) - $59,5 млн, президент Firehouse Capital Джон Бойтон (John Boyton, через офшор John W. Boynton Trust) - $5,8 млн.

Бен Кол инвестирует в России с начала 90-х, в том числе он вложился в основавшую «Яндекс» компанию Comptek. В 2000 г. «Яндекс» привлек первых инвесторов, в частности, принадлежащий Baring Vostok фонд Ru-net Holdings. Фонд тогда возглавлял Леонида Богуславский, а среди его инвесторов был Чарльз Райн.

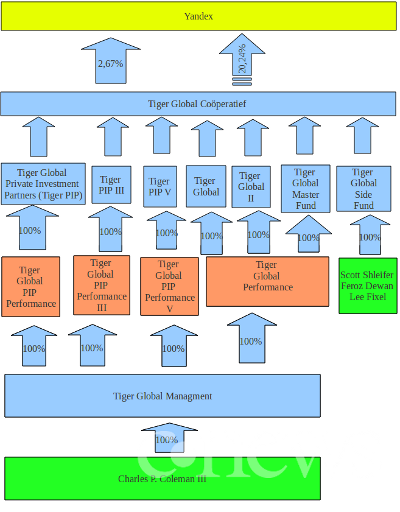

Помимо Воложа, в число крупнейших продавцов акций Yandex вошли фонды Baring Vostok и Tiger Global, причем доля последнего сократилась с 20,27% до 2,67% голосующих акций. Tiger заработал на IPO $187 млн. Долей в «Яндекс» Tiger владеет через офшор Tiger Global Cooperatief, акции которого распределены между 7 инвестфондами. 6 из этих фондов принадлежат Чарльзу Колеману (Charles Coleman).

Baring Vostok заработал на IPO $156 млн, при этом группа остается крупнейшим акционером Yandex с долей 26% голосующих акций. Доля Baring Vostok распределена между офшорами BC&B Holding и Ru-net, которыми через номинальных держателей владеют фонды Bariing Vostok Private Equity. У каждого из фондов есть свой генеральный партнер, акциями этих партнеров владеет Baring Vostok Manager Holding. Долей в этой структуре через номинальных держателей владеет член совета директоров Yandex Елена Иващеева и другие лица. Управление фондами осуществляется компанией Baring Vostok Fung Managers, решения принимает инвестиционный комитет из представителей фондов (члены комитета перечислены в таблице) на основе предложений инвестиционного партнера фондов – BVCPL.

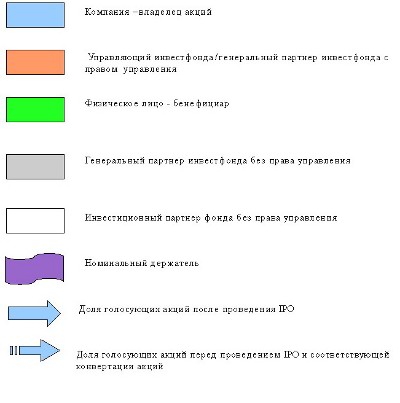

На схеме изображена структура 75% голосующих акций. Представлены все акционеры с долей более 3%. Остальные акции принадлежат более мелким акционерам.

Структура голосующих акционеров Яндекса после проведения IPO (доли округлены до целых), кликните, чтобы увеличить

Больше всего сократил свою долю в Яндексе фонд Tiger Global, кликните, чтобы увеличить

Легенда (для обеих диаграмм), кликните, чтобы увеличитьГотовится к публикации Обзор CNews: Рынок ИТ: итоги 2010

Поделиться

Поделиться