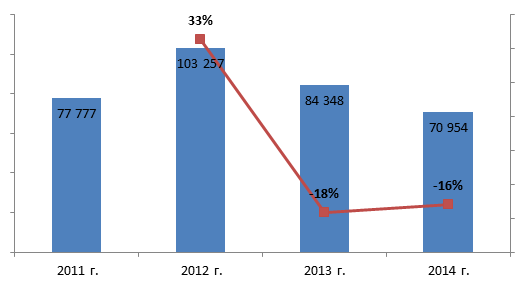

Как и ожидалось, инвестиции в строительство дата-центров в 2014 г. сократились. Выручка десятки ведущих интеграторов, занимающихся возведением ЦОД, уменьшилась на 16% с i84,3 млрд до i71 млрд. Падение этого сектора зафиксировано второй год подряд – в 2013 г. рынок сократился на 18%, после того как в 2012 г. был достигнут исторический максимум: тогда контракты ведущей десятки превысили i100 млрд.

Выручка компаний топ-10 по ЦОДостроению, iтыс.

Источник: CNews Analytics, 2015

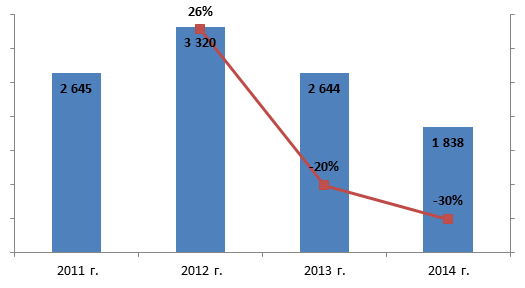

Еще более печальная ситуация складывается, если посмотреть на результаты в долларовом исчислении. Большая часть ИТ-оборудования, а также инженерных систем для дата-центров импортируется из-за рубежа, поэтому обесценение рубля в конце 2014 г. оказало негативное влияние на бизнес системных интеграторов. Объем выручки десяти крупнейших подрядчиков по строительству ЦОД-ов составил $1,8 млрд, что на 30% меньше предыдущего года, когда интеграторы заработали $2,6 млрд.

Кто строил дата-центры в прошлом году

Тройка лидирующих поставщиков ЦОД-решений осталась неизменной по сравнению с прошлым годом – это компании «Техносерв» (i28,5 млрд), «Крок» (i15,3 млрд) и «Ай-Теко» (i14,2 млрд). Компания «Энвижн груп» в этом году не принимала участие в исследовании, поэтому на четвертую позицию смог подняться интегратор «Инфосистемы Джет» (i8 млрд).

Лидером рейтинга, причем со значительным отрывом от конкурентов, остался «Техносерв», который заработал на строительстве дата-центров i28,5 млрд, увеличив свои показатели на 27% по сравнению с 2013 г. Основной спрос компания зафиксировала со стороны предприятий финансового сектора и телеком-индустрии. Кроме того, продолжались работы по строительству коммерческого дата-центра «Авантаж» в подмосковном «Лыткарино», который станет одной из крупнейших коммерческих площадок московского региона (2240 стоек). При этом системный интегратор вовремя подстраховался на случай перепада валютных курсов: «Наша антикризисная стратегия позволила своевременно заключить достаточное количество контрактов по направлению ЦОД в валюте, что позволило нивелировать изменение курса валют по отношению к рублю, что также внесло в свой вклад в рублевую выручку направления», – отмечает Алексей Карпов, директор департамента центров обработки данных компании «Техносерв».

Второе место заняла компания «Крок», оборот которой практически не изменился по сравнению с 2013 г. (небольшое падение на 2%) и составил i15,3 млрд. Среди проектов, реализованных компанией, можно отметить создание суперкомпьютера для Мордовского государственного университета, построение резервного ЦОДа для «РосЕвроБанка», модернизацию вычислительных мощностей в «МДМ Банке», размещение дата-центра «Банка Интеза» на площадке ЦОДа «Компрессор» с созданием необходимой вычислительной и сетевой инфраструктуры.

На третьем месте оказалась компания «Ай-Теко», бизнес которой вырос на 8% и составил i14,2 млрд. Ключевой вклад в выручку внесло строительство двух крупных коммерческих площадок для компании DataPro в Москве и в Твери общей емкостью 1200 стоек, которые были запущены в эксплуатацию в 2014 г.

Наибольший рост среди участников рейтинга продемонстрировала уральская компания УЦСБ, оборот которой увеличился на 146% до i388 млн. Генеральный директор предприятия Андрей Антипинский выделяет два вектора развития бизнеса – это региональная экспансия и разработка более экономичной модульной архитектуры ЦОД: «Прежде всего можно отметить расширение географии продаж – 80% выручки по направлению пришлось на новых заказчиков из мест, которые ранее были для нас «белыми пятнами» на карте. Кроме того, выстрелили проекты по созданию центров обработки в контейнерном исполнении, что позволило монетизировать инвестиции в проведенные ранее инженерно-конструктивные разработки. Значительно увеличился объем сервисных и проектных работ».

Выручка компаний топ-10 по ЦОДостроению, $тыс.

Источник: CNews Analytics, 2015

Компания «АйТи» сильнее всего снизила выручку из компаний «десятки» (-27%). Директор департамента инфраструктурных решений компании «АйТи» Виктор Попов связывает это с особенностями оплаты инфраструктурных проектов, отсрочка по которым составляет 2–3 месяца. В результате иностранное оборудование закупается по одной цене, а оплачивается по курсу через 60–90 дней. При резком падении курса рубля эта схема перестала работать. «Мы, как и многие другие интеграторы, вынуждены отказываться от некоторых контрактов с несуразными условиями финансирования, а так же, если предварительные расчеты показывают неприемлемо высокий уровень финансовых рисков», – объяснил Виктор Попов.

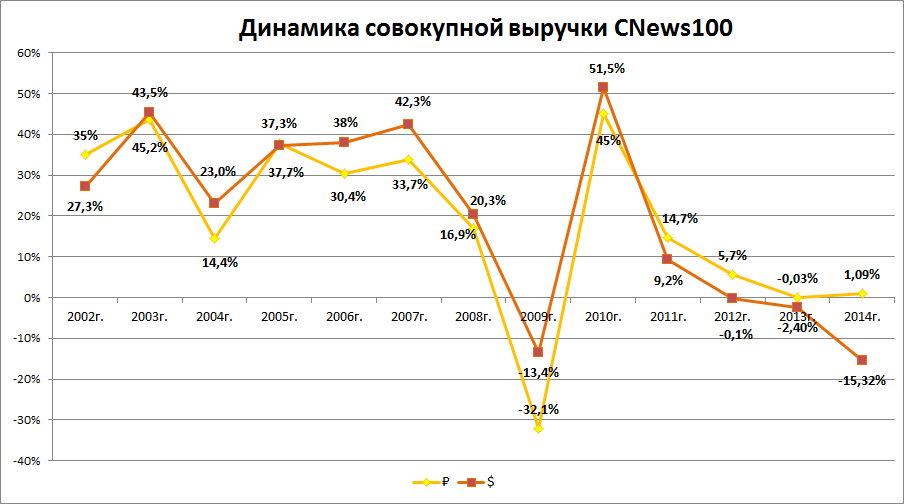

Рынок ЦОД vs рынок ИТ

Очевидно, что сегмент ЦОД-строения пострадал сильнее от кризиса, чем весь рынок ИТ в целом. По данным рейтинга CNews100, в 2014 г. совокупная выручка сотни крупнейших поставщиков решений ИТ выросла на 1% в рублях, а в долларах рынок сократился на 15%. Информационные технологии – это та статья расходов, которая первой попадает под сокращение в условиях кризиса. Но почему именно отрасль ЦОДостроения страдает в первую очередь?

Источник: CNews Analytics, 2015

Для этого существует несколько причин, объясняет Павел Колмычек, руководитель сети дата-центров компании «Крок»: «Во-первых, ЦОД – ресурс с долгим жизненным циклом, обычно в 7–10 лет, а «длинные» деньги в кризис сокращают в первую очередь. Во-вторых, проекты модернизации и расширения корпоративных дата-центров можно отложить и оптимизировать использование уже имеющихся мощностей. Такая оптимизация меньше отражается на конечных сервисах, чем, например, отказ от модернизации устаревших серверов. В-третьих, влияние ЦОДов на стабильность и результативность бизнеса вообще несколько недооценена в отдельных компаниях, и поэтому проекты дата-центров попадают под сокращение порой даже тогда, когда это действительно негативно сказывается на эффективности работы организации».

«Кубики» дешевле

В новых условиях интеграторам чаще приходится оптимизировать старые площадки, а не строить новые. Возведение нового технологического объекта для хранения данных требует больших капитальных затрат, строительство растягивается на год или два, а срок окупаемости составляет 5–7 лет. На рынке не много игроков, которые готовы сейчас инвестировать в подобные проекты. «Только несколько участников, у которых есть достаточные ресурсы, такие как ВТБ, например, готовы строить в кризис ЦОД, чтобы сэкономить на стоимости работ (спрос катастрофически упал, а предложение осталось на прежнем уровне). А Сбербанк, например, ведет менее рисковую политику, защищая деньги акционеров, поэтому заморозил строительство второго МегаЦОДа в Сколково», – рассказывает заместитель генерального директора компании iCore Алексей Карпинский.

В случае если заказчик все таки решился построить новый ЦОД, ключевым фактором становится бюджет, причем переписывать проект приходится прямо на ходу. «Дело в том, что основное оборудование инженерных систем дата-центров, – а его доля в бюджете создания инфраструктуры ЦОД составляет около 50%, – в основном не имеет отечественных аналогов, – рассказывает Виктор Лукоянов, руководитель отдела инженерно-технических систем Inline Technologies. – Следовательно, ранее запланированные бюджеты реализации в нынешних условиях не позволяют создать объект с запроектированными характеристиками. Так, нашей компании за последнее время неоднократно приходилось разрабатывать проектные решения не под технические требования, а на основании имеющегося у заказчика бюджета».

Сергей Лукоянов обращает внимание, что большой эффект экономии дает модульная архитектура ЦОД, когда системы и их элементы представляют собой самодостаточные масштабируемые «кубики». «Применение модульных решений позволяет осуществлять затраты поэтапно и ровно в тех объемах, которые дадут наиболее быструю отдачу. В то же время с их помощью становится возможным вводить в эксплуатацию функционально законченные пусковые очереди с заранее известными свойствами, а на основе данных о фактически понесенных затратах на построение и обслуживание эксплуатируемых модулей уже можно точно планировать бюджет развития ЦОД», – делится опытом собеседник CNews.

Жизнь без ЦОДа

Следует отметить, что из-за кризиса меняется структура заказов, так как в первую очередь под сокращение попадают частные дата-центры. Происходит перераспределение рынка ЦОДостроения в пользу коммерческих провайдеров услуг дата-центров. По данным аналитической компании PMR, в 2014 г. в России открылось 10 новых коммерческих ЦОДов, а годом ранее было запущено 11 площадок, то есть темпы ввода в строй новых объектов остались прежними. Для бизнеса дешевле отказаться от строительства собственных мощностей и перевести сервисы ко внешнему провайдеру.

«Этому есть простое объяснение. Строительство частных ЦОД – это CAPEX, это то, что отражается в отчетности, это то, для чего нужны средства на аренду земли, стройку, инженерную и ИТ-инфраструктуру, а также на операционные затраты за каждый последующий год эксплуатации. В кризис у частных компаний всегда есть выбор – строить самим или поставить оборудование в коммерческий ЦОД, заключить SLA и платить только по операционным бюджетам. Это прямая зависимость. Многие компании выбирают коммерческие ЦОД в этот период, и именно это стимулирует коммерческих игроков на этом рынке строиться дальше», – объясняет Алексей Карпов.

«Строительство собственного ЦОДа неизбежно влечет за собой ощутимые единовременные расходы, что в условиях кризиса делает проект весьма рискованным. Вот почему вместо строительства собственного дата-центра компании идут в коммерческие ЦОДы. И спрос на последние повышается», – согласен Вячеслав Бурковский, начальник отдела инженерных систем центра сетевых решений компании «Инфосистемы Джет». К тому же сам подход к строительству коммерческих ЦОДов отличается минимизацией первичных затрат на инфраструктуру (этапность строительства, снижение требований к инженерному оборудованию и т.п.) , отмечает эксперт: «Благодаря этому строительство коммерческих ЦОДов, по большому счету, сопряжено с меньшими рисками».

С другой стороны, хотя направление частных дата-центров больше чувствует на себе влияние кризиса, сектору коммерческих дата-центров также предстоят сложные времена. «Большинство коммерческих ЦОДов строится на заемные средства, а значит, обслуживать долг стало еще дороже, – обращает внимание Алексей Карпинский. – К тому же в этой среде обостряется конкуренция, соответственно, цены падают. В результате чего многие игроки выбиваются из своих бизнес-планов. Думаю, на фоне этого предстоит консолидация отрасли коммерческих ЦОДов». Собеседник CNews предполагает, что выживут только игроки с собственными или иностранными деньгами, которые взяты по старым ставкам и где инвесторы умеют играть «в долгую», например, DataLine и IXcellerate.

Поделиться

Поделиться