Мобильный интернет в России: игра по правилам бизнеса

Тренд мобилизации бизнеса затронул не только клиентские сервисы, но и корпоративную структуру управления. Компании совершенно разного масштаба деятельности активно "обрастают" мобильными приложениями, портальными решениями. Удобство их использования диктует необходимость обеспечения корпоративного мобильного ШПД, на что и делают ставку телекоммуникационные операторы.Аналитики прогнозируют, что к 2016 г. доход от передачи данных в России достигнет $20,6 млрд, показывая ежегодный рост в среднем на 5,7%. Основным драйвером в секторах и фиксированной, и мобильной связи является именно широкополосный интернет-доступ (ШПД). И спрос со стороны бизнеса играет тут не последнюю роль.

Основным драйвером рынка передачи данных в целом стал мобильный ШПД. Например, суммарный объем дата-трафика, переданного компанией "ВымпелКом", за первый квартал 2012 г. вырос на 117% по сравнению с 1 кварталом 2011 г. При этом, по данным оператора, наибольшая доля пришлась на мобильный интернет, доступ к которому происходил через USB-модемы. Рост трафика пользователей мобильного интернета с телефона за тот же период составил 289%, а количество интернет-пользователей с беспроводных устройств увеличилось на 21%.

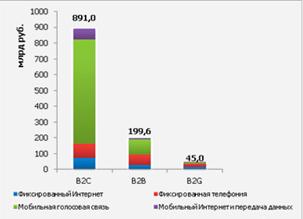

Структура рынка телекоммуникационных услуг России

Источник: J’son & Partners Consulting, 2011

Рынок показывает очень хорошую динамику, даже несмотря на то, что пользователи не всегда довольны качеством сигнала, и операторы еще только осваивают значительные территории страны и наращивают сети. По оценкам Pyramid Research, доля выручки от передачи данных в общем объеме дохода телекоммуникационных операторов вырастет с нынешних 25% до 35% к 2016 г. При этом сектор мобильной передачи данных будет ежегодно расти на 13,5% до 336,6 млрд руб. в 2016 г.

Корпоративное отражение

Операторы констатируют уверенный рост количества смартфонов, используемых корпоративными заказчиками. По данным "ВымпелКома", в российском B2B-сегменте количество "умных телефонов" за 2012 г. выросло на 29%. Катализаторами увеличения спроса на услуги передачи данных стали специализированные сервисы. Например, в 3 квартале 2012 г. спрос на услугу "Центр управления М2М" вырос в 5,4 раза по сравнению с 3 кварталом прошлого года, а выручка от услуг мобильного VPN выросла в 2,5 раза за тот же период.

Эксперты полагают, что важную роль в развитии направления фиксированного ШПД в «ВымпелКоме» сыграл запуск новых пакетных предложений, включающих доступ в интернет и ориентированных на сегмент СМБ. И действительно, J'son & Partners отмечают, что в России сегодня наблюдается тренд к переходу от количественного роста числа абонентов к качественному развитию сервисов, а операторы стремятся сохранить ARPU на прежнем уровне. Одни увеличивают скорости, другие вводят новые услуги.

Однако рынок, согласно прогнозам, будет продолжать расти и в количественном выражении, поскольку абоненты часто используют услуги 2-х или более провайдеров, например, устанавливая в смартфон корпоративную и личную сим-карты. Некоторые же компании, например BGTrade, используют сим-карты сразу нескольких поставщиков связи, тестируя качество услуг каждого из операторов "большой тройки" ежедневно.

Большие перспективы бизнеса

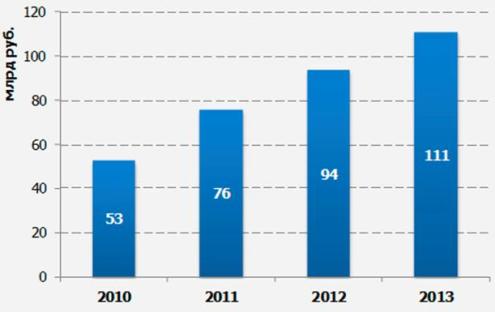

J’son & Partners Consulting констатировали существенный рост доходов операторов сотовой связи от передачи данных во всех секторах. По итогам 2011 г. доходы от мобильного доступа в интернет в сегменте B2B составили 8 млрд руб., что на 39% больше, чем в предыдущем году.

Динамика доходов от мобильного интернета, 2010-2013гг.

Источник: J’son & Partners Consulting, 2012

Такой рост во многом вызван увеличением продаж и наличного парка смартфонов и планшетных ПК, а также ростом продаж 3G-USB модемов. Однако его стимулирует и изменение в модели потребления услуг со смартфонов. Корпоративные абоненты все больше привыкают к тому, что с телефона можно не только звонить. Важную роль играют улучшение покрытия операторских 3G/4G-сетей, рост числа пользователей условно-безлимитных тарифных планов мобильного интернета, характерных для B2B.

Впрочем, некоторым аналитикам кажется, что рынок мобильной передачи данных достиг того этапа, когда рост потребления уже не компенсирует сезонную динамику, а 2 кварталу всегда присущ некоторый спад. Такое впечатление, что сектор застыл на грани насыщения. Во 2 квартале 2012 г. выручка мобильных операторов по направлению VAS впервые за 2 года показала отрицательную поквартальную динамику. По данным AC&M-Consulting, в 1 квартале 2012 г. операторы заработали $754,8 млн., а во 2-ом – $753,7 млн. В рублевом выражении выручка от передачи данных выросла, но рост оказался самым незначительным за последние 2 года.

Тем не менее, сектор корпоративных клиентов остается лакомым кусочком для операторов. По мнению Евгении Григорьевой, руководителя департамента по продуктам мобильной связи бизнес-сегмента компании "ВымпелКом", выручка от мобильного интернета В2В продолжает показывать положительную динамику. Рост доходов от услуг мобильного интернета в бизнес-сегменте, без учета международного роуминга, в 3 квартале 2012 г. составил около 20% по сравнению со 2 кварталом.

С этим согласны и в пресс-службе "Ростелекома". По словам представителя компании, мобильная передача данных – один из основных драйверов роста бизнеса оператора. Появление новых и развитие текущих сервисов B2B на базе мобильной передачи данных будет положительно влиять на динамику роста выручки.

LTE – для имиджа или бизнеса?

Главным событием для направления мобильного ШПД, безусловно, является запуск LTE. С появлением сетей 4G у мобильных интернет-провайдеров появилась возможность дифференцировать тарифы на ШПД, предоставляя клиенту нужный уровень сервиса за соответствующую плату. Однако, консультант AC&M-Consulting Михаил Алексеев полагает: "LTE – не технология, а путь эволюции мобильной связи. Ее уникальность в том, что пакеты данных могут одновременно передаваться по нескольким частотным каналам. Так что у LTE нет своего бизнес-кейса, так же как нет его у 3G".

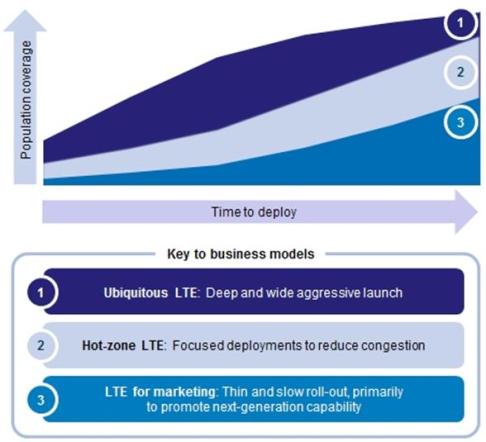

Согласно данным отчета Analyson Mason, у операторов существуют 3 бизнес-модели внедрения LTE: повсеместное развитие LTE, ставка на hot-зоны с ограничением по покрытию и LTE для маркетинга – для общего развития бренда оператора.

Бизнес-модели распространения LTE

Наиболее вероятно, что в престижных районах Москвы и других городов-миллионников будет обеспечено сплошное покрытие LTE, для чего придется решить задачу по созданию единой или нескольких сетей, работающих в различных диапазонах. Политика "Ростелекома" пока остается тайной за 7 печатями. "Скартел" должен получить самые лакомые части спектра. LTE-бизнес-кейс компании, в конечном счете, зависит от того, чем закончится дележка рынка.

Источник: Analyson Mason, 2012

Первые коммерческие сети LTE, которые обеспечивают наилучшие на сегодняшний день характеристики передачи данных в мобильных сетях, как известно, появились в России только летом 2012 г. Инноватором стала именно компания "Скартел" (работающая под брендом Yota). Физически в Москве существует пока только одна LTE-сеть – от "Скартела", которой, однако, пользуются абоненты "МегаФона" и "Ростелекома", так как последние предоставляют на ней услуги в качестве виртуального оператора. Безусловное преимущество "МегаФона" в данном контексте состоит в том, что у него есть собственные GSM- и 3G-сети. Соответственно, его абоненты обслуживаются сразу в нескольких сетях, а тарификация работы с LTE-устройствами "МегаФона" зависит от того, в какой сети в настоящий момент находится пользователь.

"ВымпелКом" будет запускать LTE в первую очередь в тех регионах, где возможен высокий спрос на сервисы высокоскоростной передачи данных, обеспечиваемые технологией. При этом нельзя снимать со счетов два фактора: низкое проникновение LTE-девайсов сейчас и в краткосрочной перспективе, а также ограничения по загруженности частотного спектра.

План оператора по запуску LTE в регионах на 2013 г. учитывает оба этих обстоятельства и нюансы процесса лицензирования. Как пояснили в компании, сеть активно готовится к запуску LTE, но наибольший потенциал развития руководство все же видит за технологиями 3G/HSPA/HSPA+, на которые до конца 2012 г. было переведено 40% сети "Билайн". В отличие от рынка LTE, который в ближайшее время останется рынком USB-модемов, у технологии HSPA+ есть больший потенциал на рынке Medium Screen, который растет сейчас самыми высокими темпами. Чей бизнес-кейс окажется наиболее выгодным для сегмента СМБ – покажет время.

Андрей Шуклин

Поделиться

Поделиться