Нынешний кризис в ИТ, несомненно, имеет политическую окраску и связан с событиями 2014 г., когда определились два основных вектора воздействия на российскую экономику: западные санкции в отношении ряда отечественных компаний и резкое падение курса российского рубля по отношению к мировым валютам вкупе с падением мировых цен на нефть.

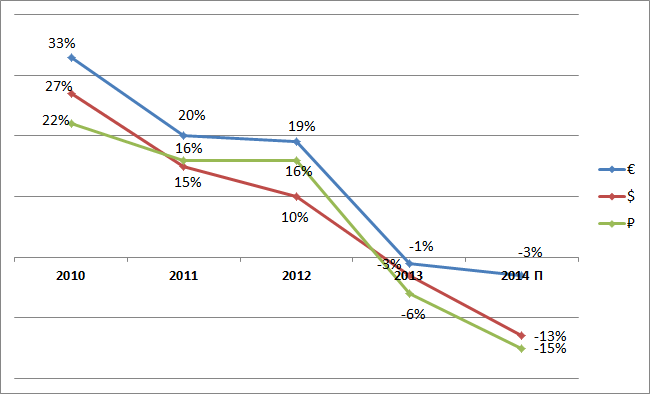

Однако неверно было бы считать, что эти события дали старт спаду на ИТ-рынке России. Напомним, стагнация началась вместе с замедлением динамики российской экономики в целом еще в 2013 г., задолго до мировой реакции на присоединение Крыма к России. По оценкам IDC, динамика рынка резко спикировала с роста на 10% в год до сокращения на 1% по итогам 2013 г. Со своей стороны Минэкономразвития России, пользующееся другой методикой анализа рынка, оценило падение в 11,3%, что в целом совпало с мнением ряда опрошенных CNews Analytics представителей крупнейших российских ИТ-компаний.

Кто уронил рынок?

В 2014 г. Минэкономразвития оценило весь объем ИТ-рынка России в i698 млрд, что на 2,2% больше показателя 2013 г. (i658 млрд). Аналогичные цифры приводит IDC. При этом в иностранной валюте аналитики отмечают резкое падение объемов – на 15% (на $6,57 млрд), что является более важным показателем для оценки состояния рынка, на котором значительная часть продуктов и услуг номинирована в иностранной валюте.

Данные аналитиков агентства PMR также достаточно близки к расчетам министерства, хотя динамика показана более негативная. В октябре 2014 г. они посчитали, что российский рынок ИТ-продуктов и услуг по итогам года упадет на 3% в рублях (его объем в 2013 г. они оценивали в i711,6 млрд).

Динамика ИТ-рынка России, измеренная в трех валютах, 2010–2014 гг.

Источник: PMR, 2014

Если говорить о потерях по секторам рынка ИТ, то более половины его приходится на поставки оборудования. В 2014 г. этот сегмент пострадал больше остальных из-за падения покупательной способности рубля. Единственный сегмент, который вырос – ИТ-услуги, но его доля увеличилась в основном за счет сокращения других, а не за счет развития.

По мнению вице-президента, исполнительного директора «Ланит» Владимира Грибова, «факторы, негативно повлиявшие на динамику российского рынка ИТ в 2014 г., хорошо известны: падение цен на нефть, снижение курса рубля и экономические санкции. В 2015 г. их действие, вероятно, продолжится, хотя и будет несколько слабее – скажется частичное замещение европейского и американского оборудования азиатским, а также рост интереса компаний к услугам аутсорсинга».

Средняя температура по больнице

Общая депрессивная ситуация не заставила уйти в минус рублевую динамику совокупной выручки компаний-участников рейтинга CNews100: она выросла на 1,09%. Однако в долларах США картина выглядит не столь радужной. В пересчете по среднегодовому курсу ЦБ РФ (i31,82 за 1$ в 2013 г. и i37,97 за 1$ в 2014 г.) получается падение на 15,32%.

Как и в предыдущие годы, в рейтинге часть компаний показала положительную динамику выручки за год, часть – отрицательную (причем как обычно есть и изменения на десятки процентов), но средний рублевый рост говорит о том, что большинство ведущих компаний закончило год более или менее ровно.

Позитивные тенденции отмечает Мария Орловская, региональный директор Oracle в России: «В большинстве случаев наши заказчики – крупные компании – не собираются замораживать программы развития или свертывать корпоративные проекты. Многие за последние полгода говорят о необходимости оптимизировать бюджет, о намерении сделать затраты более эффективными. Это означает, что российский рынок рассматривает текущие экономические трудности как временные, а многие уже сейчас готовятся к предстоящему росту».

Важным фактором, повлиявшим на финансовые показатели компаний, оказались сроки расчетов клиентов с поставщиками ИТ, несущими расходы в валюте. Его суть пояснил коммерческий директор компании Epam Systems Юрий Овчаренко: «Поскольку в наших затратах есть долларовая составляющая, то маржинальность бизнеса (также в долларовом эквиваленте) снизилась по сравнению с показателями 2013 г. Здесь сыграл свою роль тот фактор, что если раньше в основном только госструктуры осуществляли значительную часть платежей за реализованные для них проекты в конце года, то сейчас этот тренд стал заметен и в коммерческом секторе. А мы все помним, что творилось с рублем по отношению к доллару в четвертом квартале 2014 г. В итоге получилось так, что услуги мы оказывали при одном курсе, а оплату за них получили совсем при другом».

Утешительный прогноз

Российский ИТ-рынок живет не в изоляции, он интегрирован в мировой, и многие процессы и события, которые происходят в России, в той или иной мере характерны и для других стран. В частности, на глобальный ИТ-рынок повлиял рост курса доллара по отношению к основным валютам в 2014 – начале 2015 гг., хотя и на порядок слабее. В пересчете на постоянный валютный курс рынок все же вырастет на 3,1%. Эти цифры, возможно, будут еще корректироваться, так как во втором квартале 2015 г. в целом остановилось падение евро по отношению к доллару.

Прогнозы по российскому ИТ-рынку разделили аналитиков на два лагеря. Очень оптимистично настроены аналитики Orange Business Services. Согласно их трехлетнему прогнозу, ИТ в России будут расти на 6,5% в год в рублевом выражении, при этом основным драйвером развития станут ИТ-услуги с положительной динамикой в 10%. Среди них наиболее динамичными будут ИТ-аутсорсинг (17% в год) и консалтинговые сервисы (12% в год).

Сдержанно-оптимистичное «могло быть хуже» тоже звучит довольно часто. Такой позиции придерживается, например генеральный директор «Норбит» Антон Чехонин: «Основная позитивная тенденция этого года – это то, что прогнозируемого спада из-за российского экономического кризиса не произошло. Особенно если сравнивать с прошлым кризисом 2008–2009 гг., когда произошло резкое сокращение ИТ-рынка фактически в разы. Сейчас заказчики все же стараются довести до некоего логического завершения начатые проекты». При этом он констатирует, что «новых крупных тем в коммерческом секторе не начинается – заказчики осторожничают с бюджетами, несмотря на то, что в большинстве случаев деньги у них есть. Начинаются только точечные проекты, которые позволяют решить локальные, острые проблемы. Чаще всего бизнес интересует сейчас решения с быстрой отдачей, которые позволят либо сэкономить на издержках (оптимизировать закупки, автоматизировать процессы, чтобы избавиться от лишнего персонала и т.п.), либо повысить продажи (СРМ-системы, программы лояльности, системы прогнозирования спроса и т.п.)».

Хватит ли у ИТ сил?

Более осторожны представители Gartner: опубликованный в апреле 2015 г. прогноз предвещает снижение объема продаж ИКТ-продуктов и услуг в денежном выражении к концу 2015 г. на 1,3%, до $3,66 млрд. В своем исследовании они отмечают, что нынешний кризис глубже и серьезнее, чем все, что случалось с российскими ИКТ с начала 1990-х гг. Предыдущие падения довольно быстро сменялись подъемами, но сейчас, по мнению аналитиков, Россия вступила в полосу длительного спада, который охватит период не менее трех лет: в 2015-м падение будет еще глубже, также маловероятно восстановление в 2016-м.

С оценками Gartner солидарен и ряд отечественных ИТ-лидеров. В частности, Александр Калинин, президент НКК, так комментирует происходящее: «Бюджеты сократились, тендеров будет меньше, стоимость проектов будет снижена, платежеспособность населения также сильно упала и пока не видно причин для улучшения ситуации. Также нет ясности с вопросом, сколько все это продлится». А Владимир Грибов считает: «В 2015 г. можно ожидать падение российского рынка минимум на 10–15%. Действие негативных факторов – падения цен на нефть, снижения курса рубля и экономических санкций, – вероятно, продолжится, хотя и будет несколько слабее, потому что скажется частичное замещение европейского и американского оборудования азиатским, а также возрастет интерес компаний к услугам аутсорсинга».

Генеральный директор «Крок» Борис Бобровников также придерживается мнения, что рынок «слегка просядет» из-за сокращения ИТ-бюджетов заказчиков. Но в целом он настроен не скептически и рассматривает ситуацию как уникальную возможность для «шага в сторону»: «Скорее всего, в 2015 г. будет сделан упор на развитие нового направления в ИТ-отрасли – импортозамещение. Это по сути своей не более чем увеличение доли работ российских компаний и уменьшение доли лицензий и железа «оттуда». Невозможность закупок мощного вычислительного и телекоммуникационного оборудования подстегнет рынок его аренды, аутсорсинга. А страх потерять техподдержку программных продуктов уже стимулирует рынок разработок на ПО с открытым кодом. Все это сделает наш рынок, поставщиков услуг и потребителей более зрелыми».

Как помочь отрасли

Пока на рынке ИТ сохраняются тенденции, характерные для отрасли с достаточно высоким уровнем зрелости. Владимир Львов, директор по стратегическому развитию «Ай-Теко», уверен, что ее нужно реформировать: «Отечественная ИТ-отрасль, будучи производной от общего состояния экономики, находится в стадии очевидной необходимости структурных реформ, перехода от слов о собственных продуктах, о сервисах с высокой добавленной стоимостью и импортозамещении к делу. Этот кризис показал, что комфортной перепродажи решений и продуктов западных вендоров в ИТ-отрасли уже не будет, а те, кто реализует потенциал в производстве собственных продуктов и программных решений, выиграют даже в условиях падения спроса».

Говоря о тенденциях, вице-президент по технологическому консалтингу Oracle в СНГ Павел Захаров отмечает: «В 2015 г. продолжают развиваться проекты в области больших данных. Также сохраняется потребность и готовность многих отраслей экономики к развитию ИТ-систем – все зависит только от возможности инвестировать в проекты. Большее внимание заказчиков уделяется вопросам эффективности, отдаче от инвестиций – это будет повышать интерес к интегрированным программно-аппаратным комплексам, высокопроизводительным системам, консолидации ИТ-ресурсов, использованию частных и публичных облачных решений. И, наконец, спрос на облачные сервисы будет расти быстрее текущих прогнозов аналитиков. А при поддержке государством инвестиций западных вендоров в построение и развитие локальных ЦОДов этот сегмент рынка может стать локомотивом изменений и роста».

| Позитивные факторы | Негативные факторы |

|---|---|

| Снижение долларовой себестоимости в экспортно-ориентированных компаниях (прежде всего разработчики ПО) | Падение спроса на услуги системной интеграции и дистрибуции оборудования |

| Сохраняющийся спрос на автоматизацию в ряде отраслей экономики | Высокая доля импорта в себестоимости |

| Сохраняющийся спрос со стороны госсектора | Затрудненность доступа к кредитным ресурсам |

Что может помочь рынку – стабильные ИТ-бюджеты госзаказчиков. «Конечно, нужно сочетать частные инвестиции с государственными, чтобы не скатиться в банальное освоение государственных средств, – говорит Владимир Львов. – Но при этом наивно полагать, что без господдержки наша отрасль действительно сможет на равных конкурировать с мировыми ИТ-гигантами». Именно господдержка станет основным драйвером программ импортозамещения, разумеется, при условии сохранения здоровой конкуренции участников рынка.

И для всех компаний сегодня актуальна тема оптимизации ресурсов: сокращения издержек, улучшения бизнес-процессов. На это обращает внимание президент «Техносерва» Сергей Корнеев: «Сегодня задача номер один для ИТ-департаментов большинства компаний и ведомств — обеспечить непрерывность бизнеса и защитить от потери данных на существующей архитектуре и решениях. В большинстве организаций внимание сегодня направлено на проекты, позволяющие снизить текущие затраты, и в целом на оптимизацию бюджетов. Этого можно достичь разными способами — например, некоторые заказчики отказываются от поддержки оборудования и используемых решений со стороны производителей. Другие используют различные финансовые модели и изменения в лицензировании или аренде необходимых мощностей и ПО.

Если заказчик работает в консервативном бизнесе, то чаще ставка делается на традиционные решения: обеспечение бесперебойности и ИБ, автоматизацию бизнес-процессов и повышение их эффективности, снижение затрат. Если же компания придерживается более агрессивной стратегии, готова рисковать, то даже в этот непростой период заказчик продолжит вкладываться в инновации, готовясь к рывку, как только экономическая ситуация станет более стабильная. Другим трендом является оптимизация затрат на инфраструктуру как за счет применения оптимизированных программно-аппаратных комплексов, так и за счет аутсорсинга и использования бизнес-приложений (SaaS), платформы (PaaS) и инфраструктуры (IaaS) как сервиса».

Поделиться

Поделиться