Сокращение расходов происходит во всех подразделениях банков, в том числе и в ИТ-направлении. Однако финансовым организациям необходимо развивать дистанционные каналы работы с клиентами, что повышает роль ИТ. Данное противоречие (надо экономить, но нельзя) снимается за счет оптимизации структуры расходов: новые ИТ-технологии позволяют при меньших вложениях получить более эффективное решение, то есть кризис подталкивает банки к внедрению новаций, уходу от высоких капитальных затрат на ИТ за счет смены модели развития. Одним из очевидных путей решения проблемы видится использование облачных технологий.

Национальное агентство финансовых исследований (НАФИ), SAP и Ассоциация российских банков (АРБ) провели в 2015 г. исследование «Восприятие облачных технологий на финансовом рынке». В опросе участвовали 250 респондентов из российских банков, из них 70 – представители первой десятки банков, 37 входят в топ-30, 60 – в топ-100 и 83 находятся вне топ-100. В числе респондентов 86 сотрудников ИТ-подразделений и 62 ИТ-директора. Опрос проводился как путем онлай-анкетирования, так и с помощью телефонных интервью.

Как меняются бюджеты

Оценивая свое текущее положение в целом позитивно (две трети участников поставили положительные оценки), многие респонденты отмечают негативную годовую динамику финансового благополучия своего банка – 36% опрошенных полагают, что финансовое положение их банка ухудшилось (хотя преобладают ответы «ухудшилось незначительно» – 31%) и только 20% считают, что были улучшения. Треть (30%) не зафиксировали существенных перемен в какую-либо сторону.

Как банки оценивают свое текущее финансовое положение по пятибалльной шкале

Источник: НАФИ, АРБ, SAP, 2015

Более чувствительными оказались крупнейшие банки (топ-30), которые чаще указывали на ухудшение ситуации (44%), в то время как средние и мелкие банки указывали на отсутствие изменений (чуть менее 40%).

Расходы на облачные сервисы в банках, по результатам исследования, не превышают 5% от бюджета ИТ-подразделений, что связано как с относительно незначительным использованием «облаков» (не профильные, а вспомогательные задачи, сопровождение, а не АБС), так и тем, что многие проекты находятся на балансе профильных подразделений, то есть вне ИТ. Треть респондентов (34%) ожидает увеличения расходов на облачные сервисы в течение года (эксперты оценивают возможный рост до 10% от ИТ-бюджета). В банках топ-30 таких оптимистов больше – 57% ждут заметных изменений в расходах.

Соответственно, желаемый результат от перехода на облачную модель в банках – оптимизация расходов в сочетании с возросшей функциональностью. Причем эффект от внедрения ожидается уже через полгода с момента запуска сервиса. Наличие иных преимуществ внедрения облачных сервисов, кроме снижения затрат, по мнению представителей банковского сообщества, сомнительно.

Место облаков в стратегии развития

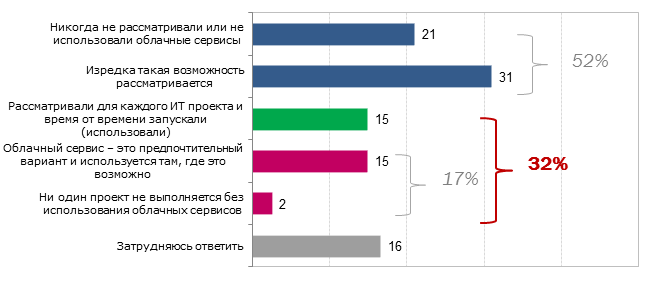

Аналитики постарались определить, какое место облачные технологии занимают в стратегии развития банков, учитывались ответы только ИТ-директоров. 16% опрошенных затруднились ответить, какова политика банка в отношении использования облачных сервисов. Если рассматривать мнения остальных респондентов, давших содержательные ответы, то более трети из них (39% банков) так или иначе учитывают облачные технологии в развитии ИТ. И чем крупнее банк, тем выше значение показателя, максимум достигается в топ-10 – 57%. Граница проходит по топ-100 – банки вне первой сотни говорили об использовании облачных сервисов только в 14% случаев.

Опрос ИТ-директоров банков: Какова политика вашего банка по отношению к использованию облачных сервисов?

Источник: НАФИ, АРБ, SAP, 2015

Позитивное отношение к облачным сервисам характерно для крупнейших и крупных банков, преимущественно розничных, а также для банков, чей головной офис расположен в Московском регионе.

Самыми активными пользователями облачных сервисов в России являются наиболее крупные и розничные банки. Почти в каждом втором таком банке облачные технологии рассматриваются при обсуждении ИТ-проектов и даже являются предпочтительным выбором при прочих равных. Наибольший интерес в банках вызывает использование облачных сервисов для разработки новых продуктов в ИТ-системах, омниканального управления взаимоотношениями с клиентами, управления ИТ, а также маркетинга (коммуникаций), розничного и корпоративного банкинга.

В России, по сравнению с мировой практикой, значительно больше банков, которые никогда не использовали или редко рассматривали возможность использования облачных сервисов. Даже если сравнивать с международной практикой только розничные российские банки, которые более открыты к облачным сервисам, все равно получается значительное отставание. В России доля непользователей превышает 1/2, а в мире она меньше 1/3. Отставание России в использовании облачных сервисов в 2–3 раза выше по всем направлениям деятельностибанков, например в мире обработка платежей во всех или большинстве операций с помощью облачных решений характерна для 46% финансовых организаций, а в России – только для 17%.

Как принимаются решения о внедрении облаков

Представители банков описали типичный алгоритм принятия решений при переходе на облачную модель: низкий уровень риска (это некритичная и не «промышленная» система, обезличенная информация для соблюдения требований регулятора), новая задача или окончание жизненного цикла старой системы, которую необходимо заменить. Описанный подход объясняется сохранением недоверчивого отношения к облачным технологиям.

Большинство участников онлайн-опроса склонны согласиться с тем, что банки воспринимают облачные сервисы как слишком рискованные (в сумме 75%, из них 45% абсолютно согласны). Причем ИТ-директора, также как и остальные, разделяют данное мнение. Чуть меньше уровень опасения среди крупнейших банков (в группе топ-10 согласны в целом 62%, из них только 31% полностью. Сомнения вызывают также защищенность данных (72%), изученность банками надежности и доступности облачных сервисов (70%) и соответствие облачных сервисов требованиям регулятора (69%).

Технические возможности не являются ограничением для внедрения облачных сервисов, особенно в банках первой сотни. Более критичным является готовность существующих бизнес-процессов – показатель достаточно низкий уже за рамками первой десятки банков. По сути, в полной мере готовы к облакам только банки топ-10, для которых данный формат становится привычным по большинству некритичных направлений, в то время как банки вне топ-100 в данный процесс практически не включены.

Когда банки уйдут в облака?

Около половины респондентов полагают, что переход на облачные технологии в их банке произойдет в перспективе трех лет (49–58% опрошенных в зависимости от направления деятельности банка). Стоит отметить высокую равномерность мнений по измеряемым направлениям, то есть какая-либо выраженная дифференциация отсутствует.

Опрос: В течение какого времени банк может вывести указанные направления деятельности в облако?

*Без учета затруднившихся с ответом (в среднем по каждому из направлений не смогли высказаться около 30–40% опрошенных).

Источник: НАФИ, АРБ, SAP, 2015

В среднем по всем направлениям доля банков, формирующих потенциальный спрос на облачные услуги в ближайшие 1–2 года, составляет четверть, показатель колеблется по направлениям от 21% для «Управления безопасностью» до 29% для «Управления ИТ». Наряду с «Управлением ИТ» высокий объем потенциального спроса характерен для розничного банкинга, обработки платежей и разработки нового продукта в ИТ-системах банка (по 27%).

Поделиться

Поделиться