В последние годы отечественный телекоммуникационный рынок рос невысокими темпами. В 2018 г., по некоторым прогнозам, темпы должны были упасть до 1%, но вместо этого вырос на 3-3,7%.

5G в России: любовь к трем гигагерцам

Во всем мире надежды на развитие рынка телекоммуникаций связаны с сетями пятого поколения. У России их тоже вниманием не обделяют, но, как порой у нас бывает, процесс идет несколько разнонаправлено. С одной стороны, о важности 5G говорят на самом высоком уровне, операторы в партнерстве с ведущими производителями оборудования создают тестовые зоны пятого поколения и за сотни миллионов рублей скупают компании, имеющие частоты, пригодные для развертывания соответствующих сетей.

С другой — «общепринятые» 5G-частоты у нас в стране принадлежат силовым ведомствам и те не стремятся с ними расставаться. В результате базовым может стать довольно экзотический диапазон 4,4-4,9 ГГц. Из развитых стран к нему проявляют интерес лишь Япония и Китай. Но у них есть и общепринятые «трехгигагерцовые» диапазоны, да и то, что может позволить себе Китай, имеющий ZTE и Huawei, может оказаться не по карману отечественному телекому. А упорствуя в желании сравняться с ними частотами, можно попасть в технологическую кабалу к восточным соседям и испытать сложности, как минимум, при работе российских пользовательских 5G-устройств в западных сетях.

Утешиться можно соображением, что сходные вопросы вставали при расчистке частотных диапазонов для сетей третьего и четвертого поколений, и проблема, в конце концов, решилась — хотя, отчасти, и не без участия первого лица государства. Ну или, хотя бы, тем, что и с железнодорожным сообщением у нас аналогичная ситуация (по причине разности ширины колеи в Европе и в России) — и ничего, ездим.

В чем мы не уступаем другим странам — это в накале дискуссий относительно того, должны ли операторы создавать единую 5G-инфраструктуру, или такая экономия создает слишком много опасностей — как технологических (отказ единой инфраструктуры чреват большими неприятностями), так и рыночных — против «великого объединения» выступают «Вымпелком», МТС и Федеральная антимонопольная служба.

Три процента — это же в три раза больше

В последние годы российский телекоммуникационный рынок рос медленнее мирового. На 2018-й аналитики предсказывали еще большее отставание по темпам роста (1% против 2% в мире), однако оговаривались, что существенные коррективы может внести старт программы «Цифровая экономика».

И, внезапно, в прошлом году, и по оценкам аналитиков, и по данным Министерства цифрового развития, связи и массовых коммуникаций, рост составил более 3%. Напрямую сравнивать эти цифры не вполне правильно (хотя бы потому, что в понятие «рынка связи» у них могут входить разные составляющие), но общее впечатление о происходящем они дают.

Придется «вложиться в CAPEX»

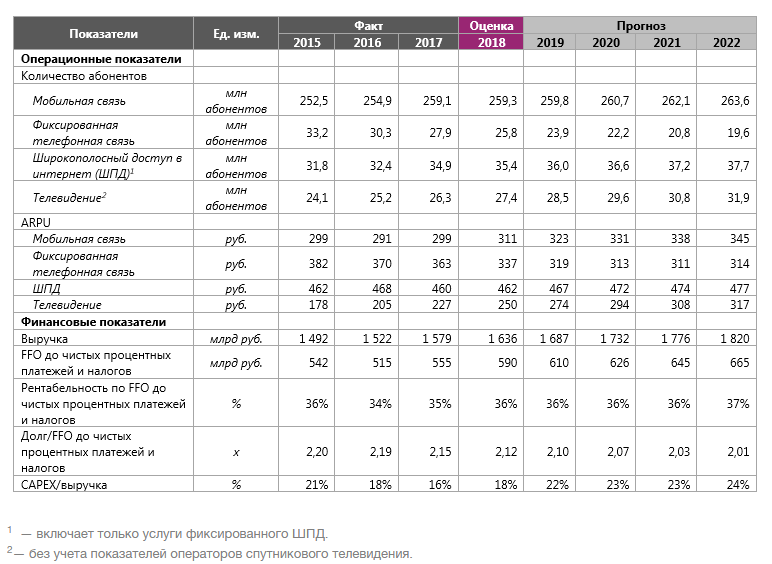

Так, по оценке Аналитического кредитного рейтингового агентства, сделанной в октябре 2018 г., рост российского телекоммуникационного рынка в 2018 г. составит 3,7% — до p1,64 трлн. В дальнейшем, как полагают в АКРА, среднегодовой рост до 2022 г. будет составлять 2,7% в год при постепенном замедлении роста к 2022 г.

Прогноз операционных и финансовых показателей телекоммуникационных компаний

Источник: АКРА, 2019

Тенденции 2018 г. в общих чертах повторяют тенденции предыдущих лет. Количество абонентов стационарной проводной телефонии «опять упало» и в ближайшие пять лет продолжит снижаться в среднем на 7% в год. Остальные сегменты телекоммуникационного рынка стагнируют или растут медленно.

Однако аналитики полагают, что может измениться их состав — в ближайшие пять лет классическая абонентская база будет сокращаться среднегодовым темпом на уровне 0,3%, а сегменты межмашинного взаимодействия и интернета вещей, напротив, будут расти в среднем на 10% в год (АКРА оценивает долю SIM-карт в этих сегментах на конец 2017 г. в 5,4% от приблизительно 259 млн карт в целом). При этом после 2020 г. возможно ускорение роста абонентской базы в этих сегментах вместе с постепенным переходом на стандарты связи пятого поколения.

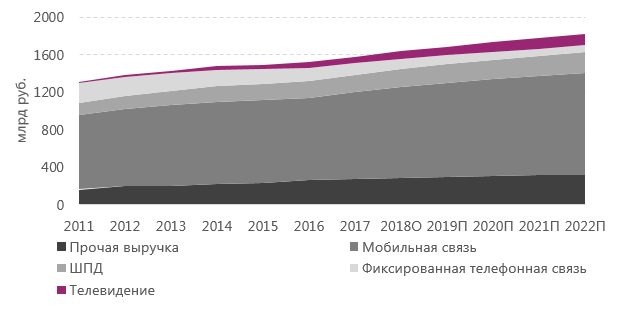

Также по мере роста скорости мобильного доступа в интернет (в том числе вследствие внедрения сетей 5G) возможен отказ пользователей фиксированного широкополосного доступа в пользу мобильного. Так что основным сегментом рынка все эти годы будет оставаться мобильная связь, на которую будет приходиться все более существенная доля его объема.

Мобильная связь остается ключевым сегментом телекоммуникационного рынка

Источник: АКРА, 2019

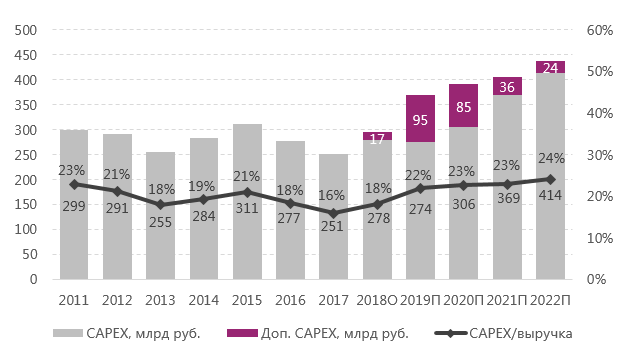

При этом в ближайшие пять лет ожидается резкого рост капитальных затрат на инфраструктуру для хранения трафика, они могут достигнуть p250 млрд. Пик этих затрат придется на 2019-2020 гг., а в 2021–2022 гг. телеком-провайдеры начнут серьезно вкладываться в сети 5G. В результате отношение CAPEX к выручке по телекоммуникационному сектору может вырасти с текущих 16 до 24% к 2022 г. А FCF (free cash flow, операционный денежный поток, скорректированный на выплаченные дивиденды и капитальные затраты) компаний сектора может уйти «в минус».

Источник: АКРА, 2019

Высокая конкуренция может не позволить провайдерам полностью переложить на абонентов расходы на инфраструктуру для хранения трафика по «закону Яровой» и создание сетей пятого поколения. Однако, рентабельность сектора, как считают в АКРА, продолжит расти, несмотря ни на вышеуказанные дополнительные затраты, ни на возвращение тарифов с безлимитным мобильным интернетом.

Стабильность тенденций

Вышедший парой месяцев спустя прогноз «ТМТ Консалтинг» согласуется с отчетом АКРА по динамике основных сегментов и содержит схожие цифры. Объем рынка телекоммуникаций составил, по оценке ТМТ, p1,70 трлн, рост рынка — 3,4%, его основная составляющая рынка — мобильная связь и мобильный же доступ в интернет, средний доход с абонента мобильного оператора — p314.

В целом, как отмечают в ТМТ, динамика отдельных сегментов рынка повторяет прошлогоднюю — растет выручка от мобильной связи, платного телевидения и ШПД, сокращается выручка от фиксированной телефонной связи и межоператорских услуг.

Абонентская база мобильной связи, по данным ТМТ, сократилась до 254 млн. Аналитики предсказывают дальнейшее ее сокращение — операторам больше нет смысла раздувать ее за счет малоприбыльных, а то и убыточных абонентов, скорее они будут пытаться различными способами уменьшить их число.

Проникновение широкополосного доступа в интернет — почти 60%. Абонентская база приросла на 1,8% за счет подключений нового жилого фонда, и абонентов в малых городах, доходы выросли на 3,2%.

Доходы от платного телевидения увеличились самыми высокими темпами (на 10,8%), причем абонентская база выросла всего на 2,1%. Свою роль сыграло как повышение тарифов, так и повышение потребления новых услуг, а также изменение методики учета выручки отдельными игроками.

Что до фиксированной телефонной связи, то за 2018 г. еще 2,1 млн абонентов отказались от нее ее проникновение упало на 3% до 34,5%, а доходы — на 8,4%.

Минцифры тоже дает 3%. Но считает их по-своему

По оценке министерства, доходы от услуг связи в 2018 г. составили p1,797 трлн, что на 3,1% больше, чем в 2017-м. Основные составляющие этой суммы — «документальная электросвязь» (в которую входит доступ в интернет) — объем p600,3 млрд, рост — 14%, и «подвижная» (мобильная) связь — p444,9 млрд и падение на 9,7% соответственно. Далее идут «взаимодействие операторов почтовой связи с операторами электросвязи» (396,7 млрд, падение на 3,1%) и «услуги присоединения и пропуска трафика» (p270 млрд, рост 7,2%).

Динамика объема услуг связи за последние десять лет, pмлн.

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

|---|---|---|---|---|---|---|---|---|---|---|

| Связь – всего | 1 274 257,3 | 1 355 549,9 | 1 424 869,3 | 1 530 986,4 | 1 608 804,8 | 1 650 601,9 | 1 672 028 | 1 1683481,2 | 1 744 538,2 | 1 797 903,1 |

| в том числе: | ||||||||||

| почтовая и спецсвязь | 93 844,4 | 100 326,8 | 115 966,8 | 126 167,9 | 132 297,8 | 134 444,6 | 143 135,1 | 156 084,8 | 168 555 | 177 503,2 |

| документальная | 134 711,8 | 147 321,3 | 164 873,5 | 202 143,7 | 214 213,4 | 317 228,4 | 389 668,1 | 420 215,3 | 523 803 | 600 259,6 |

| междугородная, внутризоновая и международная телефонная | 115 341 | 109 186,8 | 93 446,8 | 88 592,3 | 79 417,4 | 72 442 | 64 992,2 | 55 300,4 | 64 343,3 | 60 992,1 |

| местная телефонная и услуги таксофонов всех типов | 142 923,5 | 158 289 | 156 411,8 | 157 586,5 | 143 432,7 | 138 036,4 | 131 158,9 | 122 033,8 | 123 251,4 | 111 088,6 |

| радиосвязь, радиовещание, телевидение и спутниковая связь; проводное вещание; услуги радиочастотных центров | 56 086,6 | 59 986,2 | 68 467,9 | 64 826,8 | 77 809,8 | 87 851 | 96 651,8 | 115 273,7 | 119 540,9 | 132 446,8 |

| подвижная | 554 600 | 593 700,3 | 629 337,8 | 679 202,9 | 718 605,6 | 637 456,8 | 576 098,2 | 551 432,8 | 492 651,5 | 444 992,3 |

| присоединение и пропуск трафика | 176 750 | 186 739,6 | 196 364,7 | 212 466,3 | 243 028,1 | 262 808,4 | 270 015,4 | 262 712,1 | 251 983,8 | 270 223,8 |

| от взаимодействия операторов почтовой связи с операторами электросвязи | 334,2 | 308,2 | 428,1 | 409,2 | 396,7 |

Источник: Министерство цифрового развития, связи и массовых коммуникаций, 2019

По первым двум пунктам 70% и 78% объема услуг приходится на физических лиц (два последних — «чисто корпоративные), причем документальная электросвязь выросла на 17,7%, а подвижная — упала на 15%.

Динамика объема услуг связи оказанных населению, за последние десять лет, pмлн.

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

|---|---|---|---|---|---|---|---|---|---|---|

| Связь – всего | 690 862,8 | 750 523,6 | 798 012 | 843 395,3 | 904 148,9 | 906 994,5 | 886 971,5 | 880 817,9 | 903 304,4 | 899 484,3 |

| в том числе: | ||||||||||

| почтовая | 20 239,2 | 21 686,9 | 23 002,2 | 24 036,6 | 24 909,3 | 26 183 | 27 846,5 | 31 091 | 31 883,4 | 32 172,7 |

| документальная | 50 463,5 | 63 006,7 | 77 397,6 | 86 623,9 | 102 947,5 | 192 068,9 | 244 950,7 | 268 165,8 | 341 321,1 | 401 660,2 |

| междугородная, внутризоновая и международная телефонная | 39 008,4 | 35 938 | 30 953,8 | 27 093,8 | 23 846,1 | 17 890,6 | 14 632,7 | 11 149 | 11 611,1 | 9 928,9 |

| местная телефонная и услуги таксофонов всех типов | 80 215,6 | 85 539,3 | 89 244,4 | 88 151,8 | 88 192,5 | 83 058,8 | 72 983,8 | 65 868,8 | 60 169,3 | 54 102,9 |

| радиосвязь, радиовещание, телевидение и спутниковая связь; проводное вещание; услуги радиочастотных центров | 15 381,9 | 15 568,4 | 19 249,2 | 20 377,9 | 28 876,4 | 36 272,6 | 40 075,9 | 38 950,2 | 49 589,8 | 54 279,1 |

| подвижная | 485 554,2 | 528 784,3 | 558 164,8 | 597 111,3 | 635 377,1 | 551 520,6 | 486 481,8 | 465 593 | 408 729,7 | 347 340,5 |

Источник: Министерство цифрового развития, связи и массовых коммуникаций, 2019

На круги своя

В конце прошлого года аналитики ТМТ оптимистично написали, что «… можно ожидать сохранения положительной динамики рынке в среднесрочной перспективе на уровне 2–3% в год».

Однако в этом году такого роста, похоже, ждать не приходится, динамика рынка услуг связи вернулась к прежним показателям — в первом квартале, по данным Минцифры, объем услуг в сфере телекоммуникаций уменьшился на 0,4% до p397 млрд по сравнению с аналогичным периодом 2018 г., во втором — вырос на 1,5% до p891,6 млрд. Так что приписывать бурный (по меркам последних лет) рост прошлого года «Цифровой экономике» вряд ли уместно — она еще толком не стартовала, а рост уже прекратился.

В условиях стагнирующего рынка большинство перемен будет связано с его вялотекущим переделом — как между операторами, так и между сегментами рынка. Скажем, если телеком-провайдеры начнут отменять дешевые тарифы (особенно без абонентской платы), то количество SIM-карт на руках может уменьшиться, люди начнут отказываться от неиспользуемых или малоиспользуемых карт. Зато повысится роль проводной телефонии как резервного канала связи и у ее операторов замедлится отток клиентов.

Если появится недорогое пользовательское оборудование 5G (и силовики отдадут трехгигагерцовый диапазон), то радикально изменится рынок широкополосного доступа. У провайдеров исчезнет проблема с «заходом» в дома — они смогут предоставлять «настоящий ШПД» по воздуху и на телефон, и на компьютер, абонентам же не будет смысла платить за две услуги вместо одной. Тем более и сейчас, по данным Минцифры, число абонентов мобильного широкополосного доступа на 100 человек населения (86,2) вчетверо больше, чем стационарного (21,7).

Операторам при любом развитии событий надо будет как-то сохранять свои доходы, оплачивать из них различные государственные новации (из последних — «закон Яровой») и технологический прогресс. Как полагают в ТМТ, стоимость услуг можно повышать предлагая больший их объем, за бОльшие деньги. Однако резервы этого пути не бесконечны, и ограничены не только фантазией и возможностями операторов, но и кошельками граждан.

Более существенных перемен от 5G можно ждать в другой половине рынка связи — в корпоративном секторе. Если сети пятого поколения действительно так хороши, как о них говорят, то бизнес найдет им применение — настолько, насколько это имеет экономический смысл. Плюс государство показало, что умеет вести, и даже вовремя заканчивать, великие стройки и большие проекты, а создание инфраструктуры для 5G» в рамках «Цифровой экономики» может стать следующей визитной карточкой страны, как Крымский мост или чемпионат мира по футболу.

Поделиться

Поделиться