В ноябре 2019 г. IDC ожидала небольшого, в пределах 1%, роста мирового рынка телекоммуникационных сервисов в 2019 и 2020 г. Итоговые данные показали, что в 2019 г. рынок сократился на 2,5% до $1,575 трлн. Новый прогноз говорит, что в 2020 г. он упадет еще на 1,4% до $1,553 трлн. От еще большего падения рынок спасает развитие сетей 5G, интернета вещей и SD-WAN.

Мировой рынок в 2019 г.

В ноябре 2019 г. IDC опубликовала предварительные итоги развития мирового рынка телекоммуникационных сервисов. Аналитики подсчитали, что мировые расходы на телекоммуникационные услуги и услуги платного телевидения в 2019 г. составят $1,633 трлн, что на 0,8% больше, чем в 2018 г. В 2020 г. прогнозировался рост на 0,9% до $1,647 трлн.

Крупнейшим сегментом рынка остается мобильная связь — на нее приходится 52,8% выручки. В 2019-2023 гг. он будет расти в среднем на 1,3% в год. Использование данных и широкое распространение M2M-приложений компенсирует снижение доходов от услуг мобильной передачи голоса и сообщений.

На услуги фиксированной передачи данных приходится 21,7% мирового рынка. В ближайшие годы среднегодовой рост этого сегмента (CAGR) составит 3,3%. Сегмент фиксированной голосовой связи в 2019-2023 гг. будет уменьшаться примерно на 4,8% в год и к 2023 г. будет занимать 8,5% рынка.

Крупнейшим региональным рынком телеком-услуг в 2019 г. была Америка — на нее приходится $630 млрд, львиную долю которых принесла Северная Америка. На втором месте Азиатско-Тихоокеанский регион, за ним следуют Европа и Ближний Восток и Африка (EMEA). Быстрее всех телеком-рынок рос на развивающихся рынках EMEA.

Мировой рынок телекоммуникационных сервисов 2019, $ млрд

| Регион | Объем рынка 2019, $млрд | Рост 2020/2019, % (прогноз) |

|---|---|---|

| Америка | 630 | 0,7 |

| Азиатско-Тихоокеанский регион | 513 | 0,6 |

| ЕМЕА | 490 | 1,3 |

| Итого | 1 633 | 0,9 |

IDC отмечает, что технология 5G, недавно появившаяся на мировом рынке телекоммуникаций, начала оказывать на него влияние. Она уже запущена на самых продвинутых рынках, в Южной Корее, США, Великобритании, Германии и Китае. IDC прогнозирует, что к 2023 г. число пользователей 5G превысит 1 миллиард.

Мировые прогнозы 2020 г.

В апреле 2020 г. IDC опубликовала прогноз, согласно которому в текущем году объем мирового рынка телекоммуникационных услуг составит $1,6 трлн в 2020 г. и почти не изменится по сравнению с 2019 г. Аналитики отметили, что пандемия COVID-19 привела к росту использования телекоммуникационных услуг из-за того, что многие люди перешли на удаленную работу и соблюдали режим самоизоляции. Однако к резкому увеличению расходов на связь это не привело, поскольку многие домохозяйства используют тарифы с безлимитными голосовыми звонками и безлимитным доступом в интернет.

Сокращение мировых телеком-расходов связано, в основном, со снижением экономической активности бизнеса. Большую роль играет также продолжающийся переход на IP-телефонию и облачные сервисы с более низким ARPU (средним доходом от клиента). Замедлится рост сегмента мобильной связи, в основном по причине массового закрытия небольших торговых точек, которые использовали мобильные устройства.

«Пока не до конца ясно, как COVID-19 повлияет на различные технологические рынки. Мы ожидаем, что рынок телекоммуникационных услуг переживет текущую ситуацию лучше, чем другие сегменты рынка ИКТ», — говорит Кэрри МакГилливрей (Carrie MacGillivray), вице-президент и генеральный менеджер по исследованиям в области телекоммуникаций, мобильности и интернета вещей IDC.

В сентябре 2020 г. аналитики IDC пересмотрели итоги 2019 г. и прогнозы относительно развития мирового телекоммуникационного рынка в 2020 г. По новым данным, объем рынка в 2019 г. составил $1,575 трлн. То есть по сравнению с 2018 г. он сократился на 2,5%. А в 2020 г. общемировые траты на телеком составят $1,55 трлн, что на 1,4% меньше, чем годом ранее. IDC ожидает, что рынок начнет восстанавливаться в следующем году, но докризисный уровень расходов будет достигнут не раньше 2022 г.

«Телекоммуникационная отрасль является одним из наиболее устойчивых секторов мировой экономики во время кризиса COVID-19, — отмечают в IDC. — Отчеты операторов за первое полугодие 2020 г. показали, что рост спроса со стороны потребительского сегмента в период самоизоляции, правительственные меры, направленные на защиту бизнеса и населения от экономического воздействия пандемии, а также тот факт, что телекоммуникационные компании, как правило, оказывают услуги на основе долгосрочных контрактов, помогли операторам избежать крупных убытков в первой половине года».

Однако прогнозы операторов на вторую половину 2020 г. оказались более пессимистичными: они ожидают снижения доходов из-за экономического спада, закрытия предприятий, роста безработицы, практически «обнуления» отрасли туризма и сокращения потребительских расходов на товары не первой необходимости. Эти негативные факторы будут оказывать влияние на все регионы мира. Объем телекоммуникационного рынка в Северной и Южной Америке в 2020 г. сократится на 0,5%. Показатели в Европе, на Ближнем Востоке и в Африке (EMEA), в Азиатско-Тихоокеанском регионе (включая Японию и Китай) будут еще хуже, в основном, за счет падения рынков стран с низкими доходами населения. И восстанавливаться телеком-рынок в Европе, в EMEA и в Азиатско-Тихоокеанском регионе будет медленнее, чем в Америке.

Мировой рынок телекоммуникационных сервисов 2019, $ млрд

| Регион | Объем рынка 2019, $млрд | Объем рынка 2020, $млрд | Рост 2020/2019, % (прогноз) |

|---|---|---|---|

| Америка | 616 | 613 | -0,5 |

| Азиатско-Тихоокеанский регион | 480 | 472 | -1,7 |

| ЕМЕА | 479 | 469 | -2,1 |

| Итого | 1 575 | 1 553 | -1,4 |

«В первой половине 2020 г. операторы сохраняли высокую устойчивость в большинстве сегментов рынка, — говорит Кресимир Алич (Kresimir Alic), директор по исследованиям IDC Worldwide Telecom. — Однако, мир продолжает бороться с COVID-19, а ученые все еще далеки от решения этой проблемы. И теперь операторы связи сосредоточились на повышении эффективности, чтобы смягчить ожидаемые негативные последствия пандемии. Это, а также снижение капитальных затрат, все еще может быть преобразовано в рост EBITDA».

По данным Statista, к 2024 г. мировые расходы на телекоммуникационные услуги достигнут $1,58 трлн, что немного больше, чем $1,574 трлн, потраченные на телекоммуникационные услуги в 2019 г. Рост будет в значительной мере обеспечен увеличением телеком-расходов в Северной и Южной Америке, а также в Азиатско-Тихоокеанском регионе. Рынки Европы, Ближнего Востока и Африки останутся без изменений.

Основные тренды

Телеком-рынок во всем мире меняется. Крупнейшие телеком-операторы, которые раньше росли за счет продаж услуг связи и платного ТВ, вынуждены искать новые пути получения прибыли.

«Некоторые операторы, подобно ИТ-компаниям, которые пробирались через множество смежных направлений (облачные сервисы, автомобильная отрасль и сфера здравоохранения, рынок связи), ищут новые возможности далеко за рамками предоставления услуг широкополосного доступа и беспроводной связи, чтобы нарастить доходы от существующих клиентов и расширить свою клиентскую базу», — отмечают аналитики PwC в отчете «Телеком рынок: создание стоимости в эпоху кардинальных перемен». По их мнению, интерес представляют такие области, как финансовые услуги, страхование, здравоохранение, бытовая безопасность, ведение домашнего хозяйства, интегрированные информационные средства (телематика), идентификационная информация и меры безопасности, СМИ и контент.

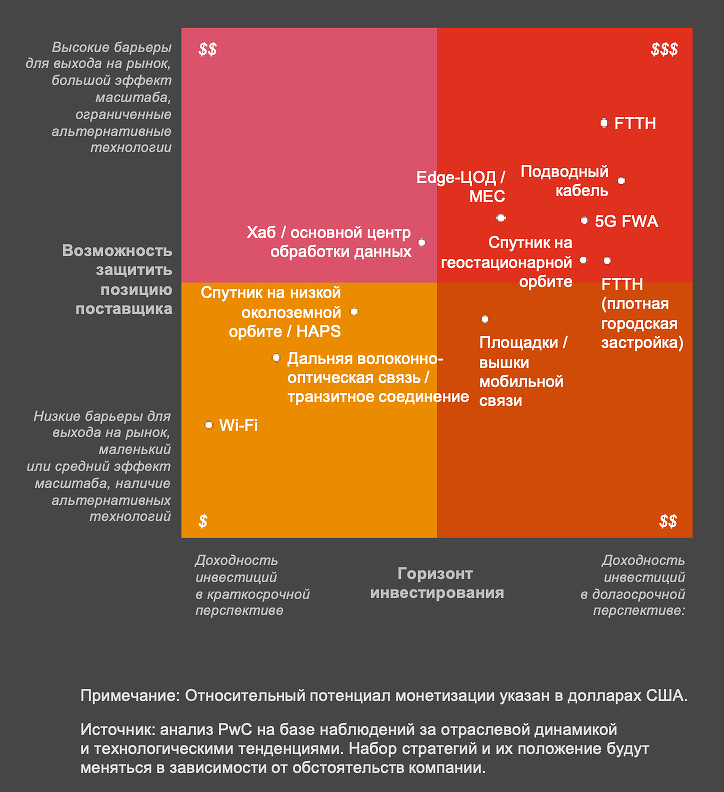

Инфраструктурные стратегии

Источник: PwC, 2020

Еще одна стратегия сохранения конкурентоспособности в современном мире, по мнению PwC, опирается на расширение использования имеющейся у телеком-операторов инфраструктуры. «Перед инфраструктурными компаниями открывается ряд возможностей для налаживания партнерских отношений с целью наращивания доходов, которые можно направить на улучшение и расширение сетей. К примеру, мобильные операторы, ориентированные на инфраструктуру, могут выступать в роли провайдеров, обеспечивающих создание мобильных виртуальных сетей, предлагая как сетевые, так и дополнительные услуги виртуальным операторам», — говорится в отчете.

Кроме того, они могут сотрудничать с операторами фиксированной связи, которым не хватает мобильной инфраструктуры для укрепления бизнеса, в обмен на льготные услуги обеспечения транспортных сетей. Или работать с партнерами из числа провайдеров видеоуслуг, деятельность которых зависит от высокого качества сетевого соединения, для внедрения новых услуг, таких как видеоконтент высокого качества, индустриальные, VR- и AR-приложения.

Важнейшее место в планах телекоммуникационных компаний занимают сети пятого поколения, которые обещают высокую скорость передачи данных, низкую задержку сигнала, возможность подключения большего числа устройств, высокую энергоэффективность, пропускную способность и мобильность пользователей. А значит, на их основе будут развиваться умные устройства, умные города и автономный транспорт.

Еще один мировой тренд телеком-рынка — интернет вещей. По прогнозам Gartner, в 2020 г. количество подключенных устройств достигнет 20,6 млрд. А значит, они станут важным источником дохода операторов связи.

Еще в 2018 г. аналитики Gartner предсказывали, что к 2023 г. более 90% обновлений пограничной инфраструктуры WAN будет производиться с использованием vCPE или SD-WAN. Сегодня операторы уделяют все больше внимания SD-WAN — технологии, которая дает возможность интеллектуального управления маршрутом и трафиком. Они также продают такие решения своим клиентам. IDC предсказывает рост рынка инфраструктуры SD-WAN до $4,5 млрд к 2022 г.

Поделиться

Поделиться