В начале 2022 г. аналитики IDC традиционно предсказывали падение российского ИТ-рынка примерно на четверть. Однако их прогнозы не оправдались. Выручка российских ИТ-компаний не просто не упала, а выросла примерно на 9%. Не столь катастрофичными оказались и цифры оттока из страны ИТ-специалистов. Рост российской ИТ-отрасли и сохранение кадрового потенциала в 2022 г. во многом стали возможными благодаря поддержке, оказанной государством. Которое и в дальнейшем планирует способствовать реализации грандиозных планов по созданию отечественного ПО и оборудования.

Российский рынок ИТ: главные цифры

В начале апреля 2022 г., вскоре после начала специальной военной операции, газета Wall Street Journal приводила оценку аналитиков IDC, полагавших, что в 2022 г. российский ИТ-рынок упадет на 39%, с $31,2 млрд до $19,1 млрд. Ранее, в 2020 г., в IDC предсказывали российскому рынку падение на треть, но потом сменили гнев на милость и в начале 2021-го сообщили, что он вырос на 14%.

В 2022 г., похоже, история повторилась и падения не произошло. Напротив, участники рейтинга CNews100 заработали на 8,8% больше, чем в 2021 г.

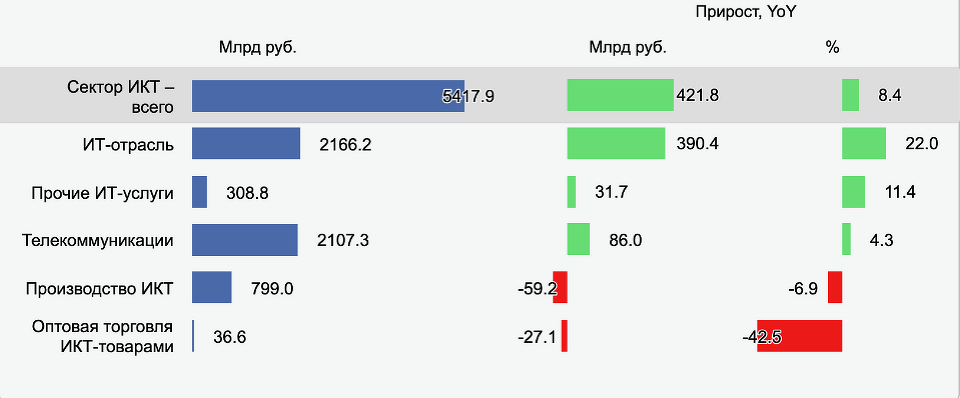

Институт статистических исследований и экономики знаний НИУ ВШЭ также утверждает, что по итогам 2022 г. показатели ИКТ-отрасли оказались значительно лучше ожидаемых. Основываясь на данных Росстата, аналитики подсчитали, что в 2022 г. в сегменте ИКТ было реализовано продукции на ₽5,4 трлн, это на 8,4% больше, чем в 2021 г. Самым успешным 2022 г. был для ИТ-отрасли — ее объем увеличился на 22% до ₽2,2 трлн. Более чем на 11% вырос сегмент ИТ-услуг (до ₽309 млрд), на 4,3% увеличился телеком (₽2,1 трлн при пересчете исходя из среднего номинального курса доллара в 2022 г.). Сократились производство ИКТ и оптовая торговля ИКТ-товарами (на 6,9% и 42,5% соответственно).

Реализация товаров, работ, услуг в сфере ИКТ

Согласно прогнозам IDC от февраля 2023 г., санкции и рост числа компаний, покидающих Россию, приведут к тому, что российский рынок ИТ в 2023 г. сократится на 9,4%. Российские источники уверены, что в 2023 г. рынок будет расти —драйверами станут переход на импортонезависимые решения, обеспечение информационной безопасности и цифровизация регионов. Государство намерено расширять перечень и повышать качество госуслуг, бороться с киберпреступностью, заниматься подготовкой ИТ-специалистов.

Каким был 2022 г. для бизнеса

Несмотря на санкционное давление, ограничения на ввоз товаров, уход крупных западных вендоров коллапса на российском ИТ-рынке в 2022 г. не произошло. «Оперативное введение параллельного импорта позволило на первом этапе сохранить на полках гаджеты и технику привычных марок, и дало время поставщикам привезти новые бренды», — говорит Алексей Мельников, управляющий партнер группы компаний «F+ tech-Марвел». Для этого российским компаниям пришлось оперативно решать насущные проблемы: перестраивать логистические цепочки, закрывать финансовые вопросы с зарубежными контрагентами, искать новых партнеров и т. д.

На рынке освободилось множество ниш, которые теперь может занять отечественный бизнес. В 2022 г. многие крупные заказчики начали тестирование решений российских вендоров или инициировали заказную разработку. По оценкам Игоря Калганова, генерального директора «Холдинга Т1», на долю ушедших западных производителей и поставщиков оборудования корпоративного класса, приходилось около 50% рынка, и теперь этот бизнес забрали российские вендоры и поставщики ИТ-услуг, показав хороший результат по итогам года. «Так что даже если российский ИТ-рынок сократился в деньгах, то совокупная выручка отечественных компаний все равно выросла», — говорит он.

Одна из важнейших задач, которые приходилось решать бизнесу в прошлом году, — импортозамещение. «Многие наши проекты по импортозамещению, которыми мы начали заниматься в рамках новой стратегии еще несколько лет назад, именно сейчас оказались крайне нужными», — отмечает Павел Дрейгер, вице-президент по программным решениям и продуктам Sitronics Group.

В выигрыше оказались те, кто давно ориентировался на продукты собственной разработки и open source решения. «Мы, в МТС, несколько лет назад приняли 15 фундаментальных технологических принципов, одним из которых является приоритет собственной разработки и использования open source решений, и проделали большую работу по замещению иностранного лицензионного ПО, — заявил Павел Воронин, первый вице-президент по технологиям МТС. — Благодаря чему мы сумели быстро адаптироваться к новой реальности и практически безболезненно пройти этот этап».

Уход иностранных вендоров программного обеспечения не мог не сказаться на бизнесе российских ИТ-компаний — у них выпала часть выручки, связанная с поставкой иностранных решений. «Однако мы смогли нарастить собственную разработку и продвинулись в направлении замещения иностранных решений собственным софтом и железом», — говорит Павел Дрейгер.

2022 г. отметился стремительным ростом числа ИТ-компаний в России. По мнению Александра Семенова, генерального директора группы компаний «Корус Консалтинг», это связано с тем, что крупные промышленные и ритейл корпорации наращивают собственные ИТ-компетенции, инвестируют в создание команд и разработку цифровых продуктов. «При этом события прошлого года стали только дополнительным катализатором этого процесса — еще до 2022 года ключевые игроки активно развивали ИТ-подразделения внутри компаний», — говорит он.

Бизнесу удалось перестроить логистику поставок электроники. Тем не менее, по мнению Сергея Груздева, генерального директора компании «Аладдин Р.Д.», риски блокирования новых каналов сохраняются. Причина — необходимость сертификации продуктов по СТ-1 (подтверждение российского происхождения товара). По его словам, требования по СТ-1 настолько избыточны, что процесс сертификации на практике занимает больше 9 месяцев. Кроме того, собирается крайне чувствительная не только для бизнеса, но и для безопасности страны информация, которая включает всю конструкторскую, программную документацию, данные о разработчиках, их зарплатах, прошивки устройств, схемы, списки комплектующих, их поставщиков, цены, количества, ГТД и пр. Вся эта информация хранится в Государственной информационной системе промышленности (ГИСП), и в случае ее утечки будет нанесен огромный вред национальной безопасности страны.

Как изменился российский рынок

Кардинальная перестройка российского ИТ-рынка привела к росту конкуренции. В сегменте дистрибуции оборудования причиной тому стал параллельный импорт. «Многие ритейлеры и крупные заказчики попытались самостоятельно заниматься импортом техники, но столкнулись с финансовыми и логистическими сложностями и очень быстро вернулись к работе с опытными дистрибуторами. Однако сам рынок из-за параллельного импорта стал менее прозрачным и регулируемым», — говорит Алексей Мельников.

Выросла конкуренция и среди производителей оборудования — они стремятся занять ниши, освободившиеся после ухода западных брендов. По мнению Алексея Мельникова, в обычное время конкуренция — это хорошо, но на нынешнем этапе для всей ИТ-отрасли важнее кооперация. Только объединив усилия, можно добиться серьезного прогресса. «Например, у нас минимум четыре производителя заявили о разработке собственных процессоров. Но сейчас лучше объединить усилия и сосредоточиться на создании одного чипа. Этого будет достаточно, чтобы покрыть спрос в России, так как потребности нашего рынка ограничены, и без выхода на иностранных покупателей четыре процессора здесь просто не нужны», — считает он.

Еще одна проблема — наметившаяся нерыночная тенденция, когда госкорпорации и их дочки начинают за бюджетные деньги сами разрабатывать «рыночные» продукты и решения или скупать ИТ-компании. Например, по словам Сергея Груздева, такая ситуация складывается в сфере информационной безопасности. «О каком рынке и о какой честной конкуренции мы будем говорить через несколько лет?», — говорит он.

Александр Семенов, напротив, не видит сильного роста конкуренции на ИТ-рынке, так как, по его мнению большинство новых игроков — это либо молодые стартапы, которым пока не хватает опыта и компетенций для работы с крупным бизнесом, либо ИТ-компании, созданные внутри корпораций для решения собственных задач.

Поддержка ИТ-отрасли

Рост российской ИТ-отрасли в 2022 г. во многом произошел благодаря оказанной государством поддержке. Была введена нулевая ставка налога на прибыль, страховые взносы снижены до 7,6%. Государство выдало разработчикам льготные кредиты на общую сумму ₽125 млрд. 200 стартапов получили гранты в размере от ₽3 млн до ₽20 млн.

Льготные кредиты на внедрение отечественных решений получили и заказчики — было поддержано 46 проектов на ₽25 млрд. Был введен мораторий на проверки бизнеса, ИТ-специалисты получили отсрочку от службы в армии, для иностранных граждан упростили трудоустройство в ИТ-компании.

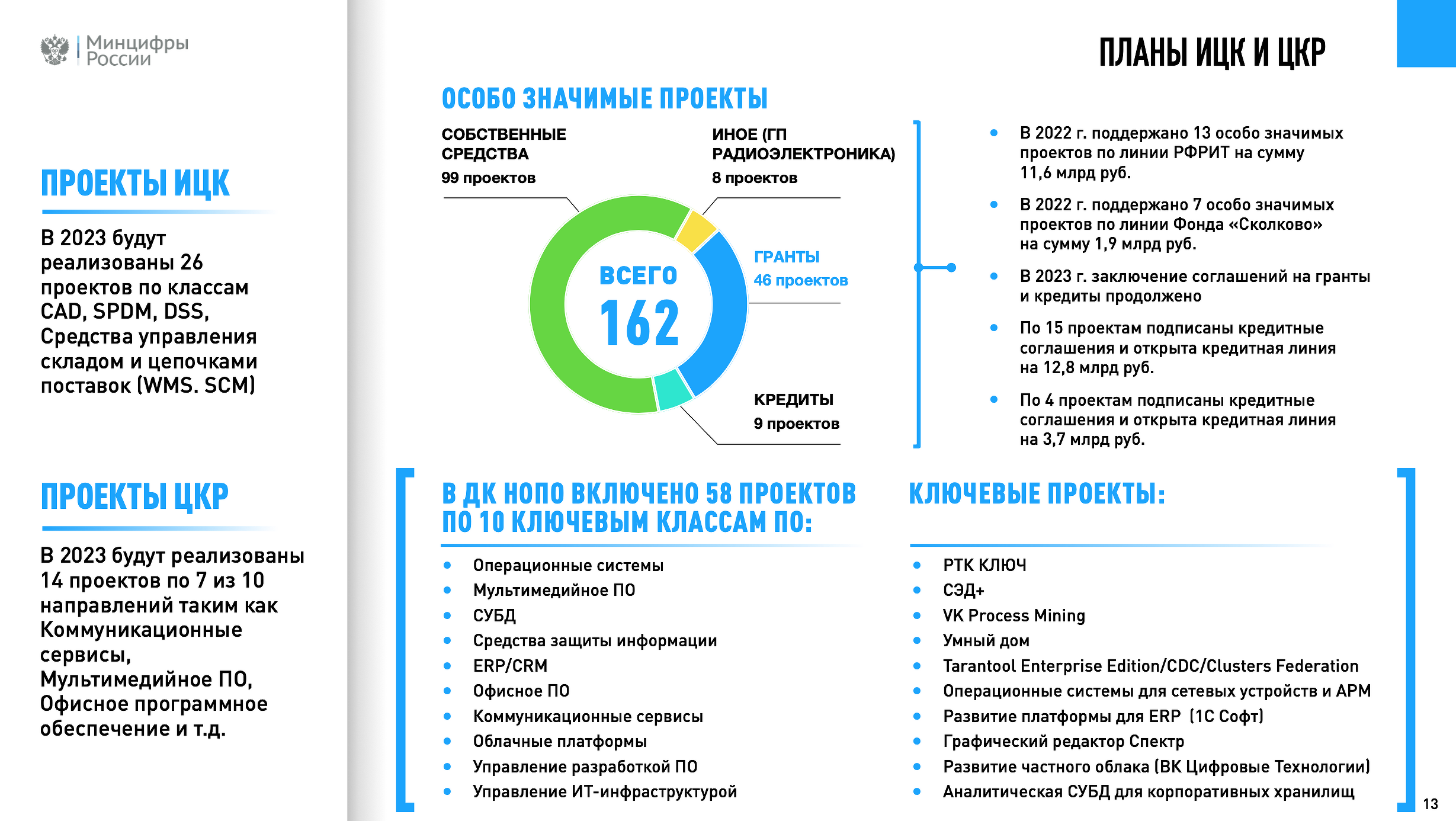

Государство предпринимает серьезные усилия по обеспечению технологической независимости. Уже сформировано 17 отраслевых комитетов, которые курируют 32 индустриальных центра компетенций, а также 1 комитет, курирующий 12 центров компетенций по развитию общесистемного и прикладного ПО. Правительственной комиссией по цифровому развитию одобрено 197 проектов по замещению иностранного ПО на общую сумму ₽232 млрд.

Планы индустриальных центров компетенций и центров компетенций по развитию общесистемного и прикладного ПО

По итогам трех кварталов 2022 г. объем отгрузки российских ИТ-решений и оказанных услуг вырос по сравнению с аналогичным периодом 2019 г. в два раза до ₽1,5 трлн, сообщил Дмитрий Чернышенко. В списке тенденций на ближайшие годы переориентация крупных заказчиков на отечественные ИТ-решения, развитие производства серверного и телеком-оборудования, рост спроса на облачные решения.

Участники рынка отмечают большое значение поддержки, оказанной бизнесу государством. «Неожиданно быстро наладился продуктивный разговор правительства и регуляторов, Минцифры, ФСТЭК, с бизнесом. То, что раньше казалось просто невозможным, удалось решить неожиданно легко и быстро, — говорит Сергей Груздев. — Но конечно же не все. И жаль, что сейчас это взаимодействие и его эффективность снова уходят — все опять погрузились в текучку и занялись своими внутренними проблемами».

Тренды цифровой экономики

На брифинге по основным результатам 2022 г. были озвучены основные тренды, которые будут определять развитие цифровой экономики в России в ближайшие годы. Начнется массовое использование генеративных моделей ИИ как в бизнесе, так и в индустрии развлечений. Будут активно развиваться виртуальные двойники и дипфейки.

Биометрическая идентификация, которая уже используется для получения финансовых и госуслуг, дистанционной сдачи экзаменов, удаленного получения электронной подписи, подключения eSIM, оплаты проезда в метро, может стать основным способом идентификации клиентов. Будет расти спрос на импортонезависимые решения не только в b2b, но и в b2c сегменте. Активное развитие ждет беспилотный транспорт — к 2030 г. объем этого рынка может достичь $9,5 млрд.

Увеличится доля платформенной экономики в ВВП, однако ее развитие ограничивает нехватка «железа». Продолжит развиваться рынок информационной безопасности — к 2026 г. он может вырасти в 2,5 раза до ₽469 млрд.

Крупнейшим государственным проектом ближайших лет станет «Гостех» — единая цифровая платформа, на которую планируется перевести все федеральные и региональные государственные системы. В 2022 г. на платформу были переведены ГИС в сфере физической культуры и спорта, сервис Росимущества «Федеральное имущество онлайн», ряд информационных сервисов ФОМС. В ближайшие три года на «Гостех» планируется перевести 150 ГИС, в том числе в 2023 г. намечена миграция информационных систем 11 регионов и 19 ФОИВ.

Кадровые проблемы

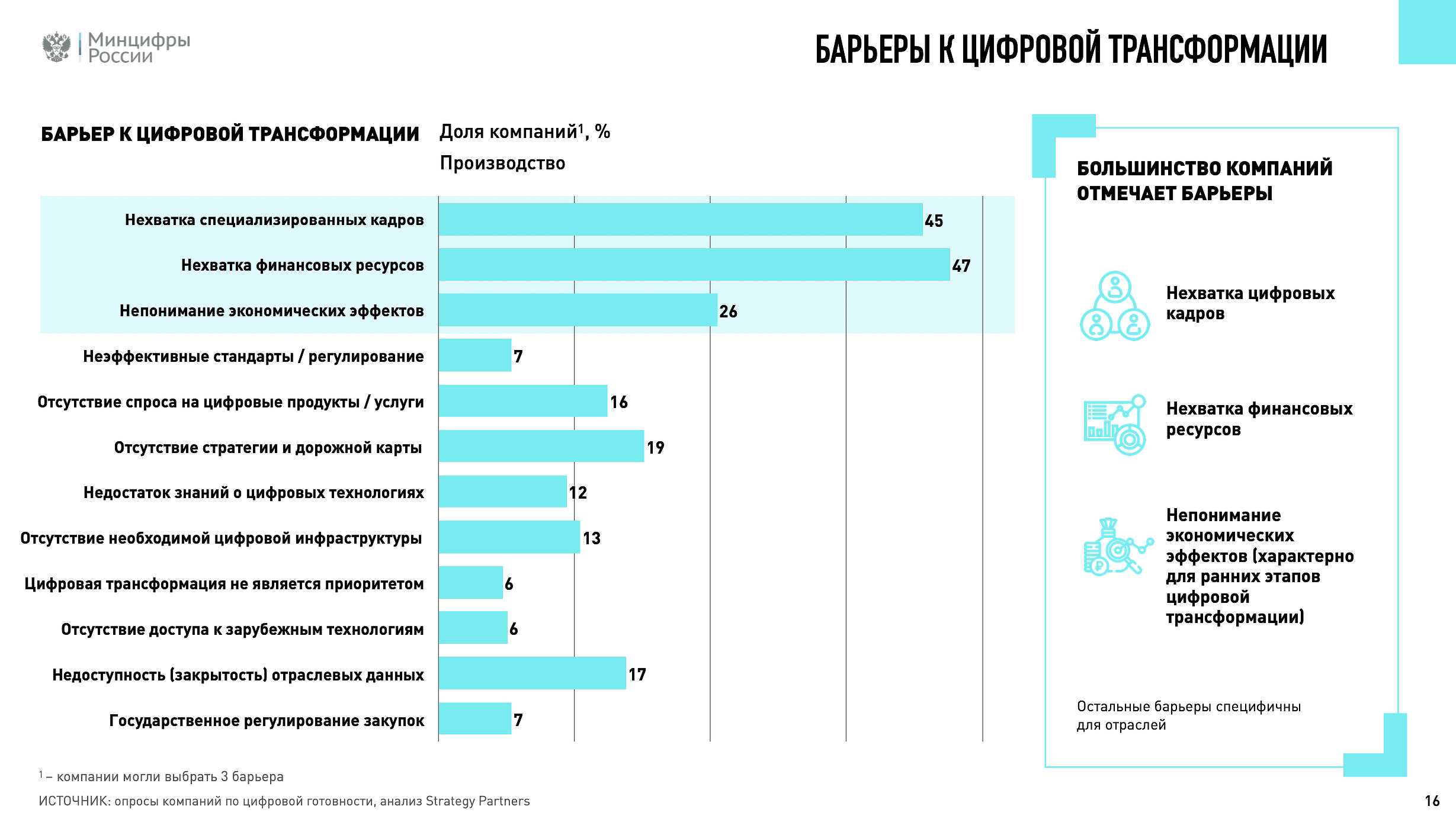

По данным Минцифры России, в 2021 г. в сфере ИТ было занято 3 млн человек. Участники рынка единодушны — усилия Минцифры помогли избежать существенного оттока кадров в 2022 г. Однако проблема дефицита ИТ-специалистов по-прежнему актуальна — 45% компаний говорят о ней как об одном из главных барьеров цифровой трансформации.

Барьеры на пути к цифровой трансформации

Государство предлагает программы подготовки в сфере ИТ. Для школьников запущена программа обучения программированию «Код будущего» — в 2022 г. ее воспользовалось 115 тыс. старшеклассников. В вузах созданы дополнительные бюджетные места по ИТ-специальностям и «Цифровые кафедры», где можно получить ИТ-образование дополнительно к профильному.

Для тех, кто хочет сменить род деятельности, запущена программа «Цифровые профессии». За 10 мес. 2022 г. новую специальность получили 35 тыс. человек. С 24 февраля по 30 июня 2022 г. 98,5 тыс. человек сменили сферу деятельности в резюме и теперь собираются работать в ИТ-сфере.

Средняя зарплата ИТ-специалистов в России в 2022 г. увеличилась на 16,4% и теперь составляет ₽124,3 тыс. Однако, уже в начале февраля 2023 г. работодатели стали предлагать соискателям в среднем на 4-11% меньше. Причина — массовый выход на рынок джуниоров, которых сотнями выпускают платформы онлайн-образования. Из-за этого всего за год число кандидатов на одну ИТ-вакансию выросло более чем в два раза. Тем не менее, джуниоры не в состоянии решить главную проблему — отсутствие квалифицированных специалистов. Российские работодатели тратят до полугода на поиски ИТ-кадров с опытом работы. Они готовы нанимать специалистов без профильного образования, лишь бы у них были необходимые знания.

Как менялся спрос со стороны заказчиков

На сегодняшний день, как и прежде, главными заказчиками ИТ-решений в России являются государственные организации, компании с государственным участием и банковский сектор. Ситуация в 2022 г. была сложной из-за серьезной зависимости от западного инфраструктурного оборудования. «Изначально у заказчиков была иллюзия, что параллельный импорт закроет все вопросы. Сейчас ее нет. Никто не готов покупать оборудование без поддержки, без уверенности в том, что будут работать все сервисы, без гарантий, что его внезапно не отключат, — рассказывает Алексей Мельников. — Теперь заказчики готовы тестировать и работать с решениями российских и китайских производителей». Важным стимулом для потребителей из госсектора стало обязательное к исполнению требование о применении отечественного аппаратного и программного обеспечения, поэтому главный запрос от них — это наличие заключения о вхождении в Реестр промышленной продукции, произведенной на территории РФ.

В сегменте ПО существенно увеличилась доля проектов миграции с ПО западных вендоров на российский софт. Также выросла потребность в ИТ-консалтинге, поскольку замена большого количества ключевых для бизнеса систем требует пересмотра ИТ-стратегии и модернизации текущей ИТ-инфраструктуры. Востребована поддержка решений иностранных производителей, ушедших с российского рынка. Заметно увеличился спрос на решения в сфере информационной безопасности.

По мнению Александра Семенова, доля госзаказа будет планомерно увеличиваться в ближайшие несколько лет. Еще одно востребованное направление — цифровизация промышленных предприятий: им необходимо инженерное ПО, АСУ ТП и т.д.

Однако, по мнению Сергея Груздева, выбранная политика замены иностранных решений на отечественные аналоги приводит к «кусочному импортозамещению». По его мнению, надо использовать комплексный подход и заниматься перестройкой всей ИТ-инфраструктуры. «Нам выпал уникальный шанс — остановиться, сесть и проанализировать, что же за ИТ-инфраструктуру мы построили за эти годы, на чем? Где в ней действительно тонко, что, где и как нужно поменять, чтобы она стала безопасной и независимой от зарубежных вендоров?», — говорит он.

Прогнозы на будущее

Опрошенные CNews эксперты уверены, что в ближайшие годы российский ИТ-рынок будет расти: бизнес и госсектор продолжат проекты цифровизации и перехода на российское ПО. Будут появляться новые компании-разработчики — многие отечественные ИТ-решения нуждаются в доработке, а некоторые узкоспециализированные сервисы, скорее всего, придется создавать с нуля. «Процесс полного перехода на отечественный софт далек от завершения и будет продолжаться еще многие годы», — уверен Александр Семенов. «Сейчас вопрос из плоскости экономической целесообразности сместился к необходимости формирования технологического суверенитета, и инвестиций во все сферы стало значительно больше», — продолжает Игорь Калганов.

Развитию рынка будет во многом способствовать поддержка со стороны государства. «Выделяются реальные средства и субсидии, появились эффективно работающие институты поддержки и развития», — говорит Павел Дрейгер.

По мнению Игоря Калганова, если санкционная изоляция продолжится, то через два года запрос на российское ПО, даже в области «тяжелых» систем для промышленности, станет безусловным. К этому моменту команды разработчиков, сумевшие собрать удобные продукты для решения отраслевых задач, смогут начать масштабные внедрения, которые займут еще несколько лет. И через 5-7 лет вся промышленность может быть переведена на качественное отечественное ПО.

С производством отечественного оборудования все немного сложнее. «Мы надеемся на сокращение параллельного импорта, объемы которого необходимо снижать. Тогда будет развиваться собственное производство», — говорит Алексей Мельников. В настоящий момент в России достаточно хорошо реализована крупнокомпонентная сборка, развивается R&D, но не хватает инженеров-схемотехников, способных создать российский продукт, российскую плату для любого устройства. Также в стране отсутствует производство микрокомпонентов и современных станков. Все эти проблемы будут решаться в ИТ-отрасли в ближайшие годы. Кроме того, программно-определяемые решения позволяют компенсировать недостаток технологического оборудования за счет повешения эффективности использования мощностей. Это также будет одним из перспективных направлений для развития.

В целом, в ближайшие годы на консьюмерском рынке будет доминировать азиатская, в частности китайская электроника и бытовая техника. Однако российские бренды будут постепенно завоевывать своего потребителя. На долю крупных западных брендов, которые останутся востребованными у самых преданных их поклонников, придется не более 5-10% рынка. В госсекторе и на корпоративном рынке стоит цель на ближайшие годы довести долю отечественных продуктов до 70-80%. Соответственно, оставшиеся 20-30% займут иностранные бренды, преимущественно из дружественных стран, прежде всего из Китая.

Поставщики ИТ-услуг намерены развивать их спектр на базе самых современных решений. Например, в МТС выделяют пять основных зон развития на ближайшее время. Среди основных — масштабное применение технологий, таких как большие данные и искусственный интеллект, в том числе генеративный, развитие платформенных решений, развитие кибербезопасности, формирование цифрового суверенитета и обеспечение экосистемной связанности продуктов.

Поделиться

Поделиться